چند نکته در مورد بسته ضدالتهاب ارز

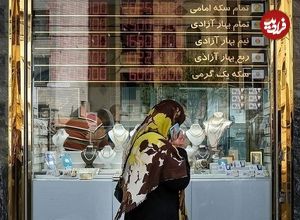

در روز چهارشنبه هفته گذشته تقریبا بعد از پایان وقت اداری، بانک مرکزی جمهوری اسلامی ایران از سیاستهای جدید بازار پول که به سرعت به بسته «ضد التهاب» معروف شد، پردهبرداری کرد. بسته ضدالتهاب که در پی یافتن مرهمی بر زخم در حال خونریزی بازار آشفته ارزی تهیه شده است با هدف اعاده ثبات به این بازار و خارج کردن ابتکار عمل از دست دلالان ارزی و فرصتطلبان این روزهای بازار ارز ارائه شد.

کد خبر :

۵۰۶۷۲

بازدید :

۱۱۶۳

در روز چهارشنبه هفته گذشته تقریبا بعد از پایان وقت اداری، بانک مرکزی جمهوری اسلامی ایران از سیاستهای جدید بازار پول که به سرعت به بسته «ضد التهاب» معروف شد، پردهبرداری کرد. بسته ضدالتهاب که در پی یافتن مرهمی بر زخم در حال خونریزی بازار آشفته ارزی تهیه شده است با هدف اعاده ثبات به این بازار و خارج کردن ابتکار عمل از دست دلالان ارزی و فرصتطلبان این روزهای بازار ارز ارائه شد.

البته پیش از آن نیز در همان روز طرح ضربتی نیروهای انتظامی در دستگیری و برخورد قضایی با دلالان ارزی و صرافان غیرمجاز در چهارراه استانبول، پاساژ افشار و سبزه میدان، عزم جدی مسوولان دولتی برای تنظیم و تثبیت بازار ارز را نشان داد. در تصمیمات اخیر که در قالب بسته سیاستی اعلام شده است ۳ محور اصلی برای ترغیب و هدایت متقاضیان ارز ـ آنان که به ارز بهعنوان فرصتی برای سرمایهگذاری نگاه میکنند ـ به خروج از بازار ملتهب ارزی در نظر گرفته شده است.

البته پیش از آن نیز در همان روز طرح ضربتی نیروهای انتظامی در دستگیری و برخورد قضایی با دلالان ارزی و صرافان غیرمجاز در چهارراه استانبول، پاساژ افشار و سبزه میدان، عزم جدی مسوولان دولتی برای تنظیم و تثبیت بازار ارز را نشان داد. در تصمیمات اخیر که در قالب بسته سیاستی اعلام شده است ۳ محور اصلی برای ترغیب و هدایت متقاضیان ارز ـ آنان که به ارز بهعنوان فرصتی برای سرمایهگذاری نگاه میکنند ـ به خروج از بازار ملتهب ارزی در نظر گرفته شده است.

بهنظر میرسد بسته جدید با خلق فرصتهای جدید سرمایهگذاری بهطور موثری در خروج سرمایهگذاران از این بازار موثر خواهد افتاد. تصمیم نخست در بسته ضد التهاب، انتشار گواهی سپرده با نرخ ۲۰ درصد است که نرخ باز خرید آن ازسوی بانکهای انتشاردهنده ۱۴ درصد اعلام شده است. از زمان بازخرید نیز صحبتی به میان نیامده است. بنابراین دارنده گواهی سپرده فوق میتواند در هر زمانی بعد از خرید به بانک مراجعه کند و وجه خود را بازپس گیرد.

از این منظر گواهی مورد بحث یک سپرده کوتاهمدت عادی است که قابلیت جایگزینی با سپردههای کوتاهمدت عادی فعلی را دارد. به مبلغ انتشار نیز اشاراتی نشده است بنابراین بانکها و موسسات اعتباری میتوانند تا هر میزانی که بتوانند از این اوراق منتشر کرده و منابع جدید جذب کنند یا منابع موجود خود را تغییر داده و تبدیل کنند.

نگارنده در این مقال تلاش میکند ضمن درک شرایط و قدردانی از زحمات مسوولان بانک مرکزی به برخی ابعاد بخش اول بسته موصوف نگاهی داشته باشد. در اجرای بند اول سیاستها ـ انتشار گواهی سپرده ۲۰درصدی ـ شاهد چه تغییراتی در منابع و مصارف بانکها خواهیم بود.

نگارنده در این مقال تلاش میکند ضمن درک شرایط و قدردانی از زحمات مسوولان بانک مرکزی به برخی ابعاد بخش اول بسته موصوف نگاهی داشته باشد. در اجرای بند اول سیاستها ـ انتشار گواهی سپرده ۲۰درصدی ـ شاهد چه تغییراتی در منابع و مصارف بانکها خواهیم بود.

رفتار بانکها و موسسات اعتباری در واکنش به تصمیمات جدید بهویژه تصمیم نخست چگونه است؟ اگر فضای بانکی و جو حاکم بر فعالیت بانکها تغییری نکرده باشد که بعید میدانم در این فرصت محدود و تعطیلات پایان هفته، تغییراتی ایجاد شده باشد، به فاصله کمی بعد از انتشار این مقاله مسابقه فروش گواهی سپرده با دمیدن در سوت داوری آغاز میشود. بانکها تلاش میکنند که از قافله عقب نمانند و اوراق بیشتری بفروشند، نه بهخاطر اینکه سپردهگذاران بیشتر و منابع بیشتری جذب کنند بلکه بهخاطر این مهم که منابع موجود خود را از دست ندهند.

افزایش منابع در گام بعدی است و پیشکش، فعلا کلاه را باید محکم نگه دارند که باد آن را نبرد. بهویژه آنکه در این تغییر و تحول قرار نیست ریالی به نقدینگی کشور افزوده شود، بلکه کارزار در گام اول صرفا برای حفظ وضع موجود است، حد و حدودی هم ندارد تا هر کجا که میشود و میتوان، باید شتافت و جنگید و از مواضع دفاع کرد. موضوع وقتی جدیتر میشود که بدانیم براساس بند سوم بسته قرار است مقداری از منابع نیز بابت خرید سکه طلا از بانکها خارج و به حسابهای بانک مرکزی واریز شود.

افزایش منابع در گام بعدی است و پیشکش، فعلا کلاه را باید محکم نگه دارند که باد آن را نبرد. بهویژه آنکه در این تغییر و تحول قرار نیست ریالی به نقدینگی کشور افزوده شود، بلکه کارزار در گام اول صرفا برای حفظ وضع موجود است، حد و حدودی هم ندارد تا هر کجا که میشود و میتوان، باید شتافت و جنگید و از مواضع دفاع کرد. موضوع وقتی جدیتر میشود که بدانیم براساس بند سوم بسته قرار است مقداری از منابع نیز بابت خرید سکه طلا از بانکها خارج و به حسابهای بانک مرکزی واریز شود.

اما برای سپردهگذاران بانکها فرصت بسیار خوبی فراهم شده است تا سپردههای کوتاهمدت عادی خود را تبدیل به گواهیهای ۲۰ درصدی کنند. هر زمان هم لازم بود به هر میزان آن را به بانک ناشر فروخته و ۱۴ درصد به جای ۱۰درصد سود میگیرند. برای سپردهگذاران سپردههای بلندمدت وضع حتی بهتر است. سپرده یکساله ۱۵ درصدی به سپرده کوتاهمدت ۲۰ درصدی و شکست ۱۴ درصدی تبدیل میشود.

با توجه به موارد فوق باید انتظار داشته باشیم که حجم قابلتوجهی از سپردههای حاضر در نظام بانکی کشور به گواهی سپرده ۲۰ درصدی در قالب بسته ضد التهاب اخیر تبدیل شود و اندکی از حجم نقدینگی کشور نیز بابت اجرای بند ۳ بسته کاسته شود.

با توجه به موارد فوق باید انتظار داشته باشیم که حجم قابلتوجهی از سپردههای حاضر در نظام بانکی کشور به گواهی سپرده ۲۰ درصدی در قالب بسته ضد التهاب اخیر تبدیل شود و اندکی از حجم نقدینگی کشور نیز بابت اجرای بند ۳ بسته کاسته شود.

ناگفته پیداست که در بدترین حالت ۵ واحد درصد و در بهترین حالت ۴ واحد درصد به هزینه تامین مالی بانکها در آن بخش که تبدیل سپرده صورت گرفته افزوده خواهد شد. این رقم ۵ واحد درصد به معنای افزایش ۳۳ درصدی در تامین هزینههای جذب منابع است که در مورد سپردههای کوتاهمدت عادی به ۴۰ درصد افزایش مییابد (۱۴ درصد نرخ بازخریدی گواهی سپرده در مقابل ۱۰ درصد نرخ سپرده کوتاهمدت عادی). بنابراین آشکار است که هزینههای سنگینی متوجه بانک میشود. بانکهایی که در سالهای اخیر به دلایل متعدد از جمله تفاوت مبلغ سود پرداختی و دریافتی یا سودی کسب نکردهاند یا زیان دادهاند یا بهطور لرزان سود مختصری ساختهاند.

سوال این است که هزینه فوق از کدام محل باید تامین شود؟

خواننده این مقاله توجه دارد که نرخ سود تسهیلات اعطایی در بسته روز چهارشنبه اصلا محلی از اعراب ندارد و هیچ بحثی درخصوص آن صورت نگرفته است. نرخ همان ۱۸ درصد است که بود با همان حواشی و مباحثی که دارد. کارمزدها هم تغییری نکرده است. حقالوکاله ویژهای نیز پیش بینی نشده است.

سرنوشت این هزینه چه خواهد شد و به کجا تحمیل میشود؟

بهنظر میرسد صرفا دو حالت وجود دارد؛ یا بانک مرکزی جمهوری اسلامی ایران در یک سیاست تکمیلی راهی برای افزایش نرخ سود تسهیلات اعطایی اعلام میکند یا بدون اشارهای به آن رهایش میکند که همینطور بماند، هر چه که شد. حالت اول با توجه به جهتگیری سیاستها و شکلگیری اذهان عمومی، توقعات مصرفکنندگان تسهیلات بانکی و مباحث مطروحه در مجلس شورای اسلامی بسیار بعید بهنظر میرسد.

اما بند دوم که ظاهرا ضرری ندارد و به جایی هم برنمیخورد و صدایی هم درنمیآورد، حتما اجرا میشود. بانکها باز هم زیان میکنند و احتمالا سهامداران بخت برگشته غیردولتی باز هم در مجامع فریاد میکنند و ... این جا همان جایی است که دیده نشد.

۰