حجم پول کثیف در اقتصاد ایران چقدر است؟

آمارهای غیررسمی حجم پول کثیف در اقتصاد ایران را نزدیک به ۱۲ درصد حجم نقدینگی کشور نشان میدهند. این خبری است که متخصصان دادهکاوی و الگوهای پولشویی در نشست مرکز بررسیهای استراتژیک ریاستجمهوری ارائه کردند. بررسیها از این ارائه حاکی از آن است که با توجه به بسته شدن شریانهای مالی کشور، بهبود وضعیت در FATF میتواند ما را از وضعیت خودتحریمی خارج کند.

کد خبر :

۶۰۲۷۶

بازدید :

۹۴۵

آمارهای غیررسمی حجم پول کثیف در اقتصاد ایران را نزدیک به ۱۲ درصد حجم نقدینگی کشور نشان میدهند. این خبری است که متخصصان دادهکاوی و الگوهای پولشویی در نشست مرکز بررسیهای استراتژیک ریاستجمهوری ارائه کردند. بررسیها از این ارائه حاکی از آن است که با توجه به بسته شدن شریانهای مالی کشور، بهبود وضعیت در FATF میتواند ما را از وضعیت خودتحریمی خارج کند.

همچنین متخصصان با ابهامزدایی از همکاریهای بینالمللی تاکید کردند که تصویر روشنی از همکاری برای مبارزه با پولشویی در نظام مالی بینالملل وجود دارد.

روز گذشته سخنگوی شورای نگهبان از ۳ ایراد در لوایح مبارزه با پولشویی و ارجاع آن به مجلس خبر داد. شاید این اولین واکنش عملی ایران به مهلت دوباره FATF باشد که در بیانیه دو هفته پیش این گروه اعلام شده بود. شاید این سوال پیش بیاید که در شرایط فعلی تصویب قوانین مبارزه با پولشویی و تامین مالی تروریسم و بهبود وضعیت در FATF تا چه حد دارای اولویت است؟

آمارهای غیررسمی حجم پول کثیف در چرخه اقتصاد کشور را معادل ۸/ ۱۱ درصد از نقدینگی برآورد میکنند که عدد هولناکی محسوب میشود. مرکز بررسیهای استراتژیک ریاستجمهوری در آخرین نشست از سلسله نشستهای گفتوگوهای راهبردی به بررسی موضوع مبارزه با پولشویی و تامین مالی تروریسم و تفهیم اهمیت آن پرداخت و برای این امر به سراغ یک متخصص فنی رفت.

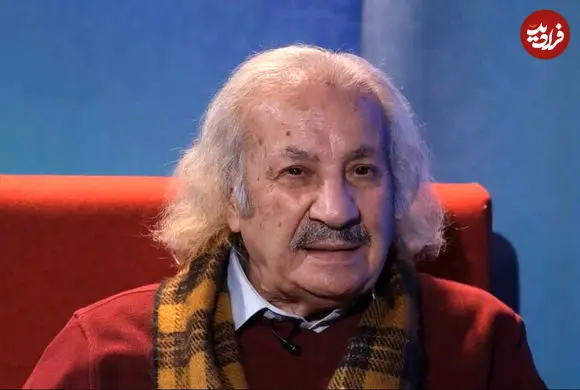

سیدجواد کاظمیتبار، دکترای مهندسی برق و کامپیوتر از دانشگاه کالیفرنیای آمریکا و متخصص در دادهکاوی و الگوهای پولشویی در شبکههای بانکی مهمان این مرکز شد تا مفاهیم پایهای پولشویی، فلسفه وجودی گروه ویژه اقدام مالی و وضعیت ایران در نظام مالی بینالملل را ارائه دهد. او در وهله اول اطلاعات عمومیتری را به مخاطب داد و در وهله بعدی اهمیت این موضوع در شرایط فعلی کشور را به تصویر کشید. سخنرانی ایناستاددانشگاه میتواند منبع خوبی باشد تا عموم جامعه به سطح قابلقبولی از آشنایی با مفاهیم پولشویی و مبارزه با تامین مالی تروریسم و نهادهای متولی آن در دنیا برسند.

شاخ و برگ پولشویی

مفهوم پولشویی: وقتی یک شخص خلافکار درآمد کارهای خلاف خود را وارد سیستم بانکی کند، این پول پس از یک چرخش با منابع دیگر مخلوط میشود. هنگامی که پول از منبع کثیف با پولهای دیگر مخلوط شود، اصطلاحا پول شسته میشود و عمل پولشویی اتفاق میافتد.

در نتیجه باید در هنگام ورود پول به بانک، به آن شک کرد و مانع شسته شدن آن در چرخه بانکی شد. فرد پولشو عواید حاصل از عملیات مجرمانه را با هدف پنهان کردن منشا مجرمانه آن تغییر چهره داده و طوری وانمود میکند که پول بهدست آمده از راه قانونی حاصل شده است. با این تعریف پولشویی بهدنبال جرم اصلی میآید از اینرو یک جرم ثانویه محسوب میشود. اهداف و منابع: پولشویان برای فرار از تعقیب و مجازات بهدنبال این کار هستند.

آنها با این کار میتوانند هم از مالیات و هم از مصادره اموال فرار کنند. منابع پول کثیف نیز میتواند از قاچاق انسان، مواد مخدر، اسلحه، فساد، اختلاس، سرقت و... تامین شود. یکی از شاخصههای پولشویی در دنیا این است که حجم پول نقد آنها بسیار بالاست؛ چراکه ورود این پولها به شبکه بانکی میتواند آنها را دچار مشکل کند.

کاظمیتبار معتقد است که پولشویی بهطور مستقیم اقتصاد را دچار ضرر میکند. به گفته او، معمولا خلافکاران حرفهای یک شغل تمیز را بهعنوان شغل ظاهری خود انتخاب میکنند تا از پشت پرده بتوانند به اقدامات خلافکارانه خود بپردازند، این شغل تمیز میتواند به سادگی داشتن یک سوپرمارکت باشد. در این هنگام شخصی که بهدنبال تمیز کردن پول خود است باید برای توجیه بانک، فروش محصولات خود را افزایش دهد.

کاظمیتبار معتقد است که پولشویی بهطور مستقیم اقتصاد را دچار ضرر میکند. به گفته او، معمولا خلافکاران حرفهای یک شغل تمیز را بهعنوان شغل ظاهری خود انتخاب میکنند تا از پشت پرده بتوانند به اقدامات خلافکارانه خود بپردازند، این شغل تمیز میتواند به سادگی داشتن یک سوپرمارکت باشد. در این هنگام شخصی که بهدنبال تمیز کردن پول خود است باید برای توجیه بانک، فروش محصولات خود را افزایش دهد.

در این هنگام شخص خلافکار برای فروش بیشتر، محصولات خود در شغل تمیز را به قیمت کمتر از بازار میفروشد. این عمل در واقع توازن قیمتها در بازار را تا حدودی تحتالشعاع قرار میدهد. اقدامات اینچنینی میتواند نظارت دولت بر اقتصاد را نیز تضعیف کند. در کنار اینها افزایش خطرپذیری سرمایهگذاری خارجی از تبعات دیگر پولشویی محسوب میشود.

مراحل پولشویی: براساس توضیحات کاظمیتبار، پولشویی دارای ۳ مرحله مشخص است. مرحله اول ورود پول کثیف به بانک است. مرحله بعدی لایهگذاری و ایجاد شبکههای پولی پیچیده است، به این معنی که شخص خلافکار تمامی درآمد خود را به شکل متمرکز به بانک وارد نمیکند و در قالب حسابهای مختلف با اشخاص حقیقی گوناگون وارد بانک میکند. مرحله سوم و پایانی پولشویی، ادغام تمامی حسابها و برگشت مجدد پول در دستان افراد خلافکار و پولشو است.

مراحل پولشویی: براساس توضیحات کاظمیتبار، پولشویی دارای ۳ مرحله مشخص است. مرحله اول ورود پول کثیف به بانک است. مرحله بعدی لایهگذاری و ایجاد شبکههای پولی پیچیده است، به این معنی که شخص خلافکار تمامی درآمد خود را به شکل متمرکز به بانک وارد نمیکند و در قالب حسابهای مختلف با اشخاص حقیقی گوناگون وارد بانک میکند. مرحله سوم و پایانی پولشویی، ادغام تمامی حسابها و برگشت مجدد پول در دستان افراد خلافکار و پولشو است.

آماری از پول کثیف: براساس آمار اعلام شده، حجم پول کثیف موجود در دنیا بین ۵۰۰ تا ۱۸۰۰ میلیارد دلار برآورد میشود. این عدد معادل ۲ تا ۵ درصد تولید ناخالص جهان است. همچنین از این حجم، ۴۷ درصد در آمریکا، ۳۰ درصد در اروپا و مابقی در سایر نقاط جهان جریان دارد. به گفته کاظمیتبار، براساس یک مدل بررسی شده و آمارهای غیررسمی ارائه شده در یک تحقیق، حجم پولهای کثیف در ایران نزدیک به ۱۲ درصد حجم نقدینگی برآورد شده است. این محاسبات مربوط به فاصله سالهای ۵۲ تا ۸۰ است.

تاریخچه مبارزه با پولشویی در ایران

آیا بانکها بهطور خودکار به مبارزه با پولشویی میپردازند؟ از نظر کاظمیتبار پاسخ این سوال منفی است. در واقع هیچ بانکی حاضر نمیشود مشتری خود را برنجاند و او را در پیچ و تاب قوانین نظارتی گوناگون قرار دهد و بخشی از منابع ورودی خود را قطع کند.

آیا بانکها بهطور خودکار به مبارزه با پولشویی میپردازند؟ از نظر کاظمیتبار پاسخ این سوال منفی است. در واقع هیچ بانکی حاضر نمیشود مشتری خود را برنجاند و او را در پیچ و تاب قوانین نظارتی گوناگون قرار دهد و بخشی از منابع ورودی خود را قطع کند.

از اینرو باید یک اهرم فشار به نام قانون برای ملزم شدن بانکها وجود داشته باشد. همین الزام موجب شد تا پیگیریهای تصویب یک قانون در ایران آغاز شود. در نهایت در بهمن ماه سال ۱۳۸۶ برای اولینبار قانون مبارزه با پولشویی در مجلس به تصویب رسید، هر چند دستورالعمل اجرایی این قانون توسط دولت در اردیبهشت ۱۳۹۰ به بانکها ابلاغ و لازمالاجرا شد.

به گفته این متخصص دادهکاوی، قانون مذکور دارای ۱۱ قاعده برای شناسایی پولشویی بوده است. در آن زمان نرمافزارهای مبارزه با پولشویی نیز براساس همین قواعد نگاشته شد. هرگاه یکی از این قواعد در تراکنشی رخ دهد، نرمافزار گزارشی را تولید میکند که حاوی این اطلاع است که تراکنش مذکور مشکوک به جرم پولشویی است.

به گفته این متخصص دادهکاوی، قانون مذکور دارای ۱۱ قاعده برای شناسایی پولشویی بوده است. در آن زمان نرمافزارهای مبارزه با پولشویی نیز براساس همین قواعد نگاشته شد. هرگاه یکی از این قواعد در تراکنشی رخ دهد، نرمافزار گزارشی را تولید میکند که حاوی این اطلاع است که تراکنش مذکور مشکوک به جرم پولشویی است.

گزارشهای تولیدی و نرمافزارهای نصب شده در بانکها هر سال توسط هیاتی متشکل از نمایندگان وزارت اطلاعات، بانک مرکزی و وزارت امور اقتصادی و دارایی بازبینی و بررسی میشوند. به گفته کاظمیتبار، اگر برای یک کد ملی چندین گزارش مشکوک موجود باشد، به فرد موردنظر مظنون میشوند. اداره مبارزه با پولشویی نیز با تجمیع گزارشهای بانکهای مختلف موارد مشکوک پولشویی را کشف میکند.

بخشی از این قواعد و موارد شناسایی پولشویی عبارتند از: تراکنش مالی با مبلغ بالا در مناطق آزاد تجاری-صنعتی، تراکنش مالی با مبلغ بالا در مناطق پرخطر (مرزی) و تراکنش مالی با مبلغ بالا برای حسابهای تازه افتتاحشده. این تعابیر کیفی در نرمافزارهای نصبشده بهصورت کمی آمده است. هسته و مرکز سازمانها و نهادهای مرتبط به مبارزه با پولشویی در ایران، شورای عالی مبارزه با پولشویی است.

مراجع ناظر قانون شامل بانک مرکزی، بیمه مرکزی، سازمان بورس، سازمان ثبت اسناد و املاک میشود. بانکها، بیمهها، بورسها، گمرک، سازمان مالیاتی و شرکتها وظیفه اجرای قانون را دارند، این نهادها باید مشتریان مشکوک را شناسایی و گزارشهای مستند را به شورا تحویل دهند. وظیفه اعمال قانون و مجازات نیز بر عهده قوهقضائیه است.

رویکرد ارزیابی و نهاد مرجع

پایه و اساس مبارزه با پولشویی رویکرد ریسکمحور است. یعنی براساس متغیرها و مولفههای از پیش تعریفشده، ریسک هر مشتری تعیین میشود و سازوکارهای شناسایی نیز منطبق با شدت ریسک، تعیین میشوند. برای اندازهگیری ریسکهای پولشویی ریسک کشور، ریسک مشتری و ریسک خدمات را در نظر میگیرند. ریسک کشور: ریسک کشور به کل اشخاص حقیقی و حقوقی یک کشور اطلاق میشود.

پایه و اساس مبارزه با پولشویی رویکرد ریسکمحور است. یعنی براساس متغیرها و مولفههای از پیش تعریفشده، ریسک هر مشتری تعیین میشود و سازوکارهای شناسایی نیز منطبق با شدت ریسک، تعیین میشوند. برای اندازهگیری ریسکهای پولشویی ریسک کشور، ریسک مشتری و ریسک خدمات را در نظر میگیرند. ریسک کشور: ریسک کشور به کل اشخاص حقیقی و حقوقی یک کشور اطلاق میشود.

مجامع بینالمللی به جامعه جهانی اعلام میکند که در یک کشور خاص، ظن پولشویی شدید است و در تبادلات مالی با آن باید احتیاط ویژه کرد. به گفته کاظمیتبار، تقریبا مسوول و متولی اصلی این بحث در دنیا، FATF یا گروه ویژه اقدام مالی است. البته تنها ملاک و سنجه ریسک کشور FATF نیست؛ مثلا کشورهای مشمول تحریم از سوی سازمان ملل نیز دارای ریسک بالایی هستند، اما قدرت هیچ مولفهای به اندازه اعلانهای عمومی FATF نیست.

گروه ویژه اقدام مالی: FATF یا گروه ویژه اقدام مالی در سال ۱۹۸۹ ذیل نشست گروه ۷ برای مبارزه با پولشویی تاسیس شد. در واقع از ابتدا مبارزه با تامین مالی تروریسم جزو رسالتهای این گروه نبوده است. اما واقعه ۱۱ سپتامبر در سال ۲۰۰۱ موجب شد تا مبارزه با تامین مالی تروریسم نیز ذیل اهداف این گروه قرار گیرد. بنای کار این مجموعه بهصورت داوری همتا و ارزیابی متقابل است؛ یعنی عملکرد کشورها توسط یکدیگر مورد داوری قرار میگیرد. تا سال ۲۰۱۶ این گروه شامل ۳۷ عضو بوده است.

گروه ویژه اقدام مالی: FATF یا گروه ویژه اقدام مالی در سال ۱۹۸۹ ذیل نشست گروه ۷ برای مبارزه با پولشویی تاسیس شد. در واقع از ابتدا مبارزه با تامین مالی تروریسم جزو رسالتهای این گروه نبوده است. اما واقعه ۱۱ سپتامبر در سال ۲۰۰۱ موجب شد تا مبارزه با تامین مالی تروریسم نیز ذیل اهداف این گروه قرار گیرد. بنای کار این مجموعه بهصورت داوری همتا و ارزیابی متقابل است؛ یعنی عملکرد کشورها توسط یکدیگر مورد داوری قرار میگیرد. تا سال ۲۰۱۶ این گروه شامل ۳۷ عضو بوده است.

اما FATF شامل گروههای معادل در مناطق مختلف جغرافیایی است، مثلا در منطقه آسیا و اقیانوسیه APG بهعنوان گروه مشابه FATF قرار دارد که معادل گروه ویژه اقدام مالی عمل میکند. از این رو بسیاری از کشورها عضو گروههای متحد هستند و نه لزوما عضو FATF.

توصیههای گروه ویژه: این گروه ۴۰ توصیه در خصوص مبارزه با پولشویی و ۹ توصیه درباره مبارزه با تامین مالی تروریسم دارد. از توصیههای اساسی این گروه این است که تمامی کشورها باید کنوانسیونهای بینالمللی مربوطه را بپذیرند و در کشورشان پیاده کنند.

توصیههای گروه ویژه: این گروه ۴۰ توصیه در خصوص مبارزه با پولشویی و ۹ توصیه درباره مبارزه با تامین مالی تروریسم دارد. از توصیههای اساسی این گروه این است که تمامی کشورها باید کنوانسیونهای بینالمللی مربوطه را بپذیرند و در کشورشان پیاده کنند.

در گام بعدی باید قانونی وضع شود تا پولشویی بهعنوان جرم شناخته شود. در کنار اینها باید سیستم ارزیابی و تحقیق در مورد مشتریان وجود داشته باشد تا گزارش تراکنشهای مشکوک را برای موسسات مالی پیاده کند. در واقع این سیستم سطح تراکنشهای مشکوک را در نظام مبارزه با پولشویی در آن کشور خاص تعیین میکند. توصیه مهم چهارم هم این است که واحد اطلاعات مالی را برای دریافت گزارش تراکنشهای مشکوک تاسیس کند.

لیست تحریمی: در لیستهای تحریمی FATF، قطعنامههای شورای امنیت سازمان ملل متحد بسیار جدی گرفته میشود. این لیستها عمدتا شامل افرادی از القاعده، طالبان و کرهشمالی میشود. FATF به اعضای خود و تمامی کشورها تاکید میکند که به لیستهای تحریمی هیچگونه خدماتی ارائه نشود. در این بین قطعنامههایی نیز وجود داشت که شامل اشخاص ایرانی میشد؛ اما پس از برجام از فهرست FATF حذف شدند.

لیست سیاه: لیست سیاه یا blacklist گروه ویژه اقدام مالی برای اولین بار در سال ۲۰۰۰ پدید آمد. هر کشوری که با این گروه مشارکت نکند، جزو این لیست خواهد آمد. اینطور نیست هر کشوری که عضو گروه نباشد به لیست سیاه افزوده شود. شرط خروج از لیست سیاه نیز همکاری لازم با این گروه و پیادهسازی توصیهها است.

لیست سیاه: لیست سیاه یا blacklist گروه ویژه اقدام مالی برای اولین بار در سال ۲۰۰۰ پدید آمد. هر کشوری که با این گروه مشارکت نکند، جزو این لیست خواهد آمد. اینطور نیست هر کشوری که عضو گروه نباشد به لیست سیاه افزوده شود. شرط خروج از لیست سیاه نیز همکاری لازم با این گروه و پیادهسازی توصیهها است.

در اولین فهرست لیست سیاه، نام رژیم اشغالگر قدس، روسیه و لبنان وجود داشت؛ درحالیکه نامی از کشور ما نبوده است. کاظمیتبار اولین فهرست لیست سیاه FATF را مثال نقضی برای این ادعا میداند که گروه ویژه اقدام مالی به شکل معاندانه با ایران رفتار میکند و انگیزههای سیاسی بر آن چیره است.

قرار گرفتن یک کشور در لیست سیاه، بار حقوقی برای آن کشور ندارد؛ اما عملا همانند یک تحریم قوی عمل میکند و بسیاری از کشورها را از تبادل مالی با آن کشور برحذر میدارد. منظور از مشارکت و همکاری با FATF برای فرار از قرارگیری از لیست سیاه، همانند کارهایی است که ادارات پلیس کشورها با یکدیگر انجام میدهند.

بهعنوان نمونهای از این همکاریها میتوان به ضبط اموال عاید از پولشویی اشاره کرد. یا مثلا FATF از کشورها انتظار دارد که اگر به دلیل ملیت شخص مجرم، امکان استرداد وجود ندارد، حداقل پرونده مجرم به اشتراک گذاشته شود.

وضعیت ایران: در حال حاضر در سایت گروه ویژه اقدام مالی، کشورهای ایران و کره شمالی بهعنوان تنها کشورهای پرریسک جهان شناسایی شدهاند. هرچند اندکی پس از برجام، ایران از فهرست اقدام متقابل FATF خارج شد. اقدام متقابل در ادبیات FATF به معنی قطع ارتباطات مالی بهطور کامل است. در سال ۲۰۱۶ وضعیت ایران از اقدام متقابل به ارزیابی دقیق تعدیل پیدا کرد.

وضعیت ایران: در حال حاضر در سایت گروه ویژه اقدام مالی، کشورهای ایران و کره شمالی بهعنوان تنها کشورهای پرریسک جهان شناسایی شدهاند. هرچند اندکی پس از برجام، ایران از فهرست اقدام متقابل FATF خارج شد. اقدام متقابل در ادبیات FATF به معنی قطع ارتباطات مالی بهطور کامل است. در سال ۲۰۱۶ وضعیت ایران از اقدام متقابل به ارزیابی دقیق تعدیل پیدا کرد.

وضعیت «ارزیابی دقیق» این پیام را به جهان میدهد که در پذیرش مشتری ایرانی باید عمیقتر تحقیق کند و مثلا مشخص کند که مشتری از اقوام تروریستها نیست یا از نزدیکان افراد سیاسی نباشد. هدف اداره مبارزه با پولشویی در کشور این است که ریسک ایران به موقعیت ارزیابی معقول برسد. به نظر میآید در وهله اول تنها تصویب قوانین مورد تاکید FATF بتواند ایران را بهطور کامل از لیست سیاه و اقدام متقابل دور کند.

تاکنون چندین بار به ایران مهلت داده شده تا این دغدغهها برطرف شود و پس از مهلت، دوباره تمدید شده است. اما قابلتصور است که در صورت تحقق نیافتن خواستههای FATF ایران بار دیگر به وضعیت اقدام متقابل و لیست سیاه بازگردد، بازگشتی که خروج از آن بسیار سخت خواهد بود.

خودتحریمی ایران

توضیحات کاظمیتبار نشان میدهد که همکاری و مشارکت با FATF برای برقراری کانال تبادلات مالی داخلی و خارجی ضروری است. اگر کشوری در لیست سیاه این گروه قرار گیرد یا جزو کشورهای ... مکار تلقی شود مترادف با این است که مبادله مالی با این کشور از ریسک بالایی برخوردار است و در نتیجه کشورها را از انجام آن دور میکند. همچنین قرارگیری در لیست سیاه میتواند این بهانه را به دشمنان نیز دهد تا با خیال راحت تبادل مالی با کشور را بایکوت کنند.

توضیحات کاظمیتبار نشان میدهد که همکاری و مشارکت با FATF برای برقراری کانال تبادلات مالی داخلی و خارجی ضروری است. اگر کشوری در لیست سیاه این گروه قرار گیرد یا جزو کشورهای ... مکار تلقی شود مترادف با این است که مبادله مالی با این کشور از ریسک بالایی برخوردار است و در نتیجه کشورها را از انجام آن دور میکند. همچنین قرارگیری در لیست سیاه میتواند این بهانه را به دشمنان نیز دهد تا با خیال راحت تبادل مالی با کشور را بایکوت کنند.

با قرارگیری در لیست سیاه نمیتوان از کشورهای دوست و متحد نیز انتظار نادیده گرفتن اعلانهای FATF را داشت؛ چراکه اینکار به معنی عدم همکاری آن کشورها با FATF تلقی میشود و منافع آنها را به خطر میاندازد. در نتیجه برای فرار از این وضعیت و تبادل احتمالی نفت با کالا، باید به وضعیت مطلوبی در FATF رسید.

نشانههای زیادی وجود دارد که دشمن در حال تلاش برای بازگشت ایران به وضعیت اقدام متقابل است. نامههای مکرر سناتورهای آمریکایی خطاب به وزارت خزانهداری این کشور جهت تلاش در بازگشت ایران به لیست سیاه نمونهای از این نشانهها است. در نشستهای رسمی FATF نیز مجموعه اسرائیل، عربستان و آمریکا تلاش بسیاری برای بازگشت ایران به وضعیت اقدام متقابل انجام دادهاند.

اما نگرانی اصلی در داخل کشور که مانع به اجماع رسیدن بر سر این موضوع میشود، کجاست؟ شاید اصلیترین نگرانی این باشد که در صورت اضافه شدن گروههای مقاومت به لیست تروریستی FATF، همکاری با این گروه در تضاد با سیاستهای کلی کشور قرار گیرد. اما FATF تنها لیست تروریستی سازمان ملل را به رسمیت میشناسد و نه لیست تروریستی آمریکا.

در لیست تروریستی سازمان ملل نیز تنها داعش، القاعده، طالبان و جبههالنصره تروریسم محسوب میشوند. در واقع از نظر جامعه بینالمللی گروههای مقاومت هیچ گاه جزو گروههای تروریستی نبودهاند. سید عباس عراقچی، معاون وزیر امور خارجه کشورمان اخیرا در این باره توضیح داد: «از ترس اینکه نکند در آینده غربیها، حزبالله را تروریسم حساب کنند، نباید به خودمان فشار بیاوریم. امروز ما فشارهایی را به خومان تحمیل میکنیم و کشورهای دیگر میگویند ایران حامی تروریسم است؛ چراکه به یک کنوانسیون مبارزه با تامین مالی تروریسم نپیوسته است.

ما فشارها و تحریمهای مختلف را به خودمان تحمیل میکنیم از ترس اینکه مبادا در آینده بگویند حزبالله گروه تروریستی است، اگر آنان در آینده چنین کاری را انجام دهند، همان موقع برخورد میکنیم. هر گاه احساس کنیم چند کشور منافع گروههای مقاومت را در خطر قرار دادند، به راحتی از کنوانسیون مربوطه خارج میشویم.»

صحبتهای این مسوول سیاست خارجه کشور حاکی از این است که نگرانی در مورد گروههای مقاومت چندان محلی از اعراب ندارد. چراکه اولا این گروهها در حال حاضر نزد مجامع بینالمللی تروریستی محسوبنمیشوند و ثانیا هرگاه چنین برداشتی در جامعه جهانی ایجاد شود، کشور نیز ابزارهای لازم را برای واکنش دارد.

در حالی که اکنون با این تصور فشار زیادی به بحث تبادلات مالی وارد شده و یک نوع خودتحریمی بر اقتصاد ایران تحمیل شده است.

۰