گرایش بانکها به تحریک تقاضا؟

یک تخمین سرانگشتی نشان میدهد کل تسهیلات اعطا شده حدود ۶۰ درصد از تولید ناخالص داخلی ماهانه بوده است. درخصوص آرایش بخشهای مختلف، در مجموع حدود ۷۶ درصد از کل تسهیلات اعطا شده صرف تامین مالی دو بخش خدمات و صنعت و معدن شده است.

کد خبر :

۷۰۴۷۵

بازدید :

۷۶۱۷

بانک مرکزی آرایش تامین مالی اقتصاد را در فروردینماه سال جاری ارائه داد. براساس این گزارش، در مجموع در اولین ماه سال جاری، کل سیستم بانکی حدود ۳۴ هزار میلیارد تومان اقتصاد را تامین مالی کرده که نسبت به ماه مشابه سال گذشته ۳۳ درصد رشد داشته است.

یک تخمین سرانگشتی نشان میدهد کل تسهیلات اعطا شده حدود ۶۰ درصد از تولید ناخالص داخلی ماهانه بوده است. درخصوص آرایش بخشهای مختلف، در مجموع حدود ۷۶ درصد از کل تسهیلات اعطا شده صرف تامین مالی دو بخش خدمات و صنعت و معدن شده است.

درخصوص آرایش فعالیتهای اقتصادی، تامین سرمایه در گردش با حدود ۶۶ درصد بیشترین سهم را در تامین مالی فعالیتها مختلف داشته، اما رشد آن کمتر از رشد رقم کل تسهیلات بوده است. این روند ضمن اینکه راوی رکود اقتصادی است موید این حقیقت است که تسهیلات اعطا شده در فروردین بیشتر به سمت تامین مالی بخش تقاضا روانه شده است.

تسهیلات ۶۰ درصد از تولید

در گزارش ماهانه بانک مرکزی که کل تسهیلات اعطا شده توسط سیستم بانکی را دنبال میکند دو دسته اطلاعات مهم قابل ردیابی است: ابتدا اینکه تسهیلات اعطا شده از سوی سیستم بانکی چه بخشهایی از اقتصاد را تامین مالی کرده است. به عبارت دیگر، الگوی تامین مالی بر اساس بخشهای مختلف از جمله کشاورزی، صنعت و معدن و بخش خدمات را مشخص میکند.

دومین اطلاعات این است که در هر کدام از بخشهای یاد شده، تسهیلات بانکها صرف چه هدفی اعطا شده و چه فعالیتی از اقتصاد را تامین مالی کرده است.

از جمله مهمترین فعالیتهای تامین مالی شده میتوان به تامین سرمایه در گردش، توسعه و تعمیر اشاره کرد؛ بنابراین دادههای این گزارش بهطور خلاصه به این ۳ سوال پاسخ میدهد که سطح کل تسهیلات اعطا شده در فروردین چقدر بوده؟ به چه بخشهایی اعطا شده و کدام فعالیتهای اقتصاد را تامین مالی کرده است؟

بر مبنای اطلاعات منتشر شده از سوی بانک مرکزی، کل تسهیلات اعطا شده از سوی بانک مرکزی در فروردینماه سال جاری حدود ۳۴ هزار میلیارد تومان بوده است. در مقایسه با فروردینماه سال گذشته، کل تسهیلات اعطا شده حدود ۳۳ درصد رشد داشته است.

این رشد ۳۳ درصدی با رشد شاخص قیمت و بهطور کلی نیاز بنگاهها به تامین مالی بیشتر همخوانی دارد. اما کل تسهیلات اعطا شده چند درصد از کل تولید ناخالص داخلی بوده است؟ اگر فرض شود کل تولید ناخالص داخلی در سال ۱۳۹۷ حدود ۶۸۰ هزار میلیارد تومان باشد.

عدد تقریبی تولید ناخالص داخلی در فروردینماه حدود ۵۷ هزار میلیارد تومان میشود. در اینصورت، رقم کل تسهیلات اعطا شده در فروردین ماه حدود ۶۰ درصد از کل تولید ناخالص داخلی محاسبه میشود.

سهم بخشها

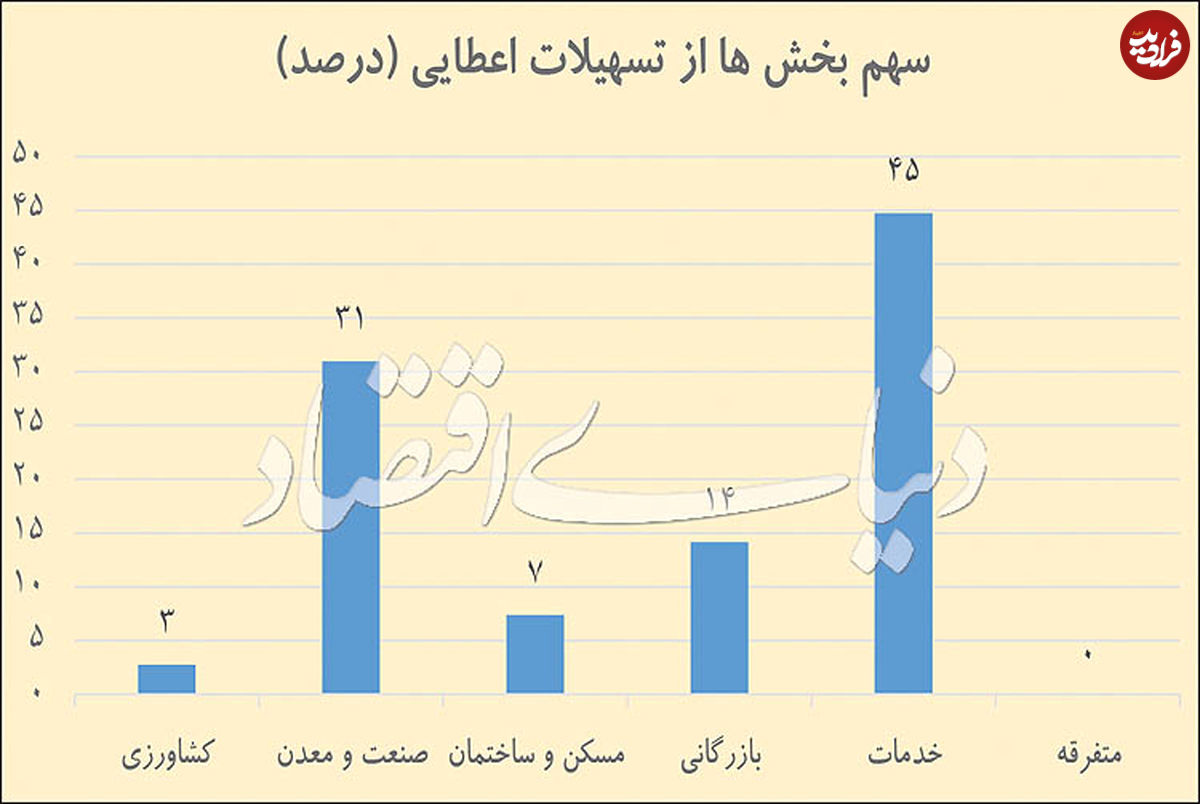

گزارش بانک مرکزی کل اقتصاد را به ۶ گروه «کشاورزی»، «صنعت و معدن»، «مسکن و ساختمان»، «بازرگانی»، «خدمات» و «متفرقه» افراز میکند. بر مبنای گزارش یاد شده حدود ۴۵ درصد از کل تسهیلات اعطا شده سهم تامین مالی گروه خدمات شده و از این حیث گروه خدمات رتبه اول را نسبت به سایر گروهها داشته است.

بعد از گروه خدمات، گروه صنعت و معدن با سهم ۳۱ درصدی در رتبه دوم قرار گرفته است؛ کل تسهیلات اعطا شده از سوی سیستم بانکی به بخش صنعت و معدن حدود ۱۰ هزار میلیارد تومان بوده است. بعد از آن، گروه بازرگانی با ۱۴ درصد، در رتبه سوم تامین مالی از سوی سیستم بانکی قرار گرفته است.

گروههای مسکن و ساختمان با سهم ۷ درصدی، کشاورزی با ۳ درصد و گروه متفرقه با سهم نزدیک به صفر نیز در جایگاههای آخر تامین مالی بانکها قرار گرفتهاند؛ بنابراین این آرایش تامین مالی نشان میدهد که فعالیت دو بخش خدمات و صنعت و معدن روی هم رفته حدود ۷۶ درصد از کل اعتبارات بانکی را تقاضا میکنند.

این در حالی است که به دلیل سرمایه در گردش پایین بخش کشاورزی و همینطور سهم پایین این بخش در کل اقتصاد، بخش کشاورزی سهم پایینی از کل تسهیلات بانکی را به خود اختصاص داده است.

گرایش به سمت تقاضا

گزارش منتشر شده از سوی بانک مرکزی فعالیتهای اقتصادی را به ۷ زیر گروه «ایجاد»، «تامین سرمایه در گردش»، «تعمیر»، «توسعه»، «خرید کالای شخصی»، «خرید مسکن» و «سایر» تقسیم میکند.

گرایش به سمت تقاضا

گزارش منتشر شده از سوی بانک مرکزی فعالیتهای اقتصادی را به ۷ زیر گروه «ایجاد»، «تامین سرمایه در گردش»، «تعمیر»، «توسعه»، «خرید کالای شخصی»، «خرید مسکن» و «سایر» تقسیم میکند.

بر اساس این گزارش حدود ۶۶ درصد از کل تسهیلات اعطایی از سوی سیستم بانکی صرف تامین سرمایه در گردش بنگاههای اقتصادی شده است. تسهیلات اعطا شده با هدف تامین سرمایه در گردش در حالی ۲۹ درصد افزایش یافته که کل تسهیلات حدود ۳۳ درصد افزایش یافته بود؛ این رشد نامتناسب نشان میدهد که در فروردین سال جاری تسهیلات بیشتر از اینکه متوجه بخش تولید شود، به سمت فعالیتهای تقاضامحور هدایت شده است.

این اتفاق را میتوان به دو سناریو نسبت داد: اول اینکه التهابات اقتصادی اخیر خانوارها و بنگاهها را وادار به این کرده که در عوض سرمایهگذاری در بخش تولید، در بخش داراییها و تقاضای کالاها و خدمات سرمایهگذاری کنند که سهم خرید کالاهای شخصی بین بخشهای مختلف حدود ۴ درصد بوده است. دومین برداشت این است که در شرایط التهاب اخیر و محدودیتهای تجاری ایجاد شده، اصولا فعالیتهای تولیدی کمتر شده؛ فارغ از اینکه تسهیلات به سمت تقاضا رفته باشد یا نه.

مقایسه گزارش بانک مرکزی درخصوص آرایش تسهیلات ارائه شده از سوی بانکها حکایت از آن دارد که در فروردین ماه سال جاری بانکها بیشتر از اینکه بخش عرضه و سرمایه در گردش بنگاههای اقتصادی را تامین مالی کنند، منابع اعتباری را صرف تامین مالی سمت تقاضا کردهاند. در فروردرین ماه سال گذشته در مجموع حدود ۲۶ هزار میلیارد تومان تسهیلات به بنگاههای اقتصادی و اشخاص حقیقی اعطا شده بود.

مقایسه گزارش بانک مرکزی درخصوص آرایش تسهیلات ارائه شده از سوی بانکها حکایت از آن دارد که در فروردین ماه سال جاری بانکها بیشتر از اینکه بخش عرضه و سرمایه در گردش بنگاههای اقتصادی را تامین مالی کنند، منابع اعتباری را صرف تامین مالی سمت تقاضا کردهاند. در فروردرین ماه سال گذشته در مجموع حدود ۲۶ هزار میلیارد تومان تسهیلات به بنگاههای اقتصادی و اشخاص حقیقی اعطا شده بود.

از این مقدار، بیش از ۶۸ درصد آن صرف تامین سرمایه در گردش بنگاههای اقتصادی شده بود. این در حالی است که از مقدار کل تسهیلات اعطا شده در فروردین ماه سال جاری، تنها حدود ۶۶ درصد آن به سمت تامین سرمایه در گردش بنگاهها هدایت شده است؛ بنابراین در فروردین سال جاری سهم تسهیلات اعطایی برای تامین سرمایه در گردش بانکها نسبت به ماه مشابه سال قبل ۲درصد کاهش یافته و به اجزای دیگر افزوده شده است.

در طرف مقابل، سهم فعالیت «خرید کالای شخصی» که بیشتر اعتبار را به سمت تقاضا روانه میکند حدود یک درصد افزایش یافته است. در فروردین ماه سال گدشته حدود ۸۰۰ میلیارد تومان اعتبار صرف خرید کالای شخصی شده، اما این رقم در اولین ماه سال جاری حدود ۲ برابر افزایش یافته و به ۱۳۰۰ میلیارد تومان رسیده است؛ بنابراین میتوان ادعا کرد شرایط ملتهب اقتصادی باعث شده تا بانکها جهت تسهیلات خود را بیشتر به سمت تقاضا متمایل کنند.

۰