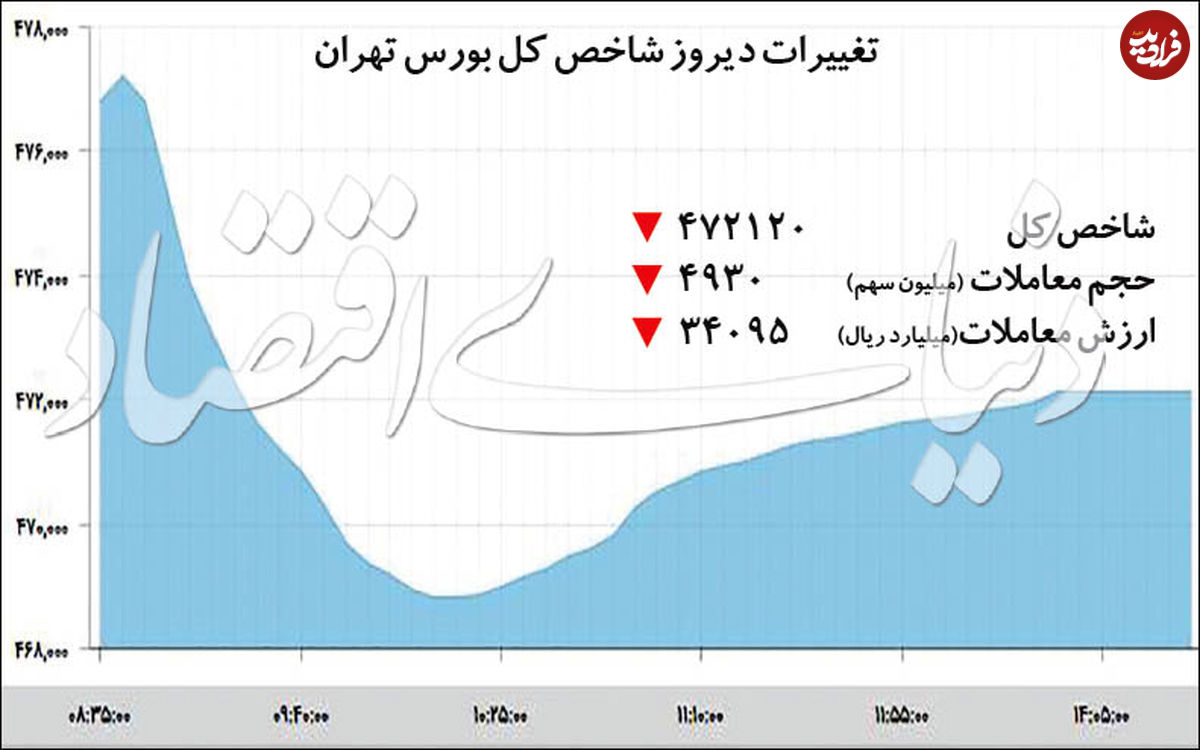

عقبگرد شاخص بورس

در همین راستا تقاضا در بازار سهام عقبنشینی کرد و نرخ دلار بار دیگر به کانال ۱۴ هزار تومانی راه یافت. حتی روز دوشنبه با آغاز نشست ۶ روزه گروه ویژه اقدام مالی در پاریس، دلار جهش دیگری ثبت کرد و همچنان منتظر نتایج این نشست برای ایران تا روز جمعه – روز پایانی نشست – است.

کد خبر :

۷۷۱۸۶

بازدید :

۱۷۸۶

شاخص سهام روز سهشنبه ضمن افت یک درصدی از قله تاریخی بازگشت. عقبگرد تقاضا و فشار عرضه در بورس تهران را میتوان به چهار علت عمده نسبت داد. از یک طرف، برخورد قیمت به سقفهای تاریخی و عدم حمایت نسبتهای مالی کلان، ادامه رشد را مبهم کرده و از سوی دیگر، نگرانی از بازگشت اقدام متقابل علیه ایران توسط FATF هم ضمن ایجاد التهاب ارزی، عرضه سهام را تشدید کرده است.

ضمنا نااطمینانی از تصمیم ناظر بازار درمورد افزایش سرمایه شرکتها و همچنین مساله ابطال معاملات بورس کالا پازل عدمقطعیتهای بورسی را تکمیل کردند.

بورس تهران معاملات روز سهشنبه را با فشار عمومی عرضه در اغلب سهمها پشت سر گذاشت. شاخص کل این بازار در دادوستدهای دیروز یک درصد عقب نشست و در برگشت از قله تاریخی به کانال ۴۷۲ هزار واحد تنزل کرد. در این روز، فشار عرضه در بزرگان کالایی شدت بیشتری داشت و به همین دلیل شاخص کل نسبت به شاخص هموزن افت جدیتری را به ثبت رساند.

بورس تهران معاملات روز سهشنبه را با فشار عمومی عرضه در اغلب سهمها پشت سر گذاشت. شاخص کل این بازار در دادوستدهای دیروز یک درصد عقب نشست و در برگشت از قله تاریخی به کانال ۴۷۲ هزار واحد تنزل کرد. در این روز، فشار عرضه در بزرگان کالایی شدت بیشتری داشت و به همین دلیل شاخص کل نسبت به شاخص هموزن افت جدیتری را به ثبت رساند.

شکلگیری موج شناسایی سود در طیف زیادی از سهمها درحالی رقم خورد که تقاضا در بخشهایی از بازار که شاهد اصلاح جدی قیمت بودهاند، نسبتا افزایش یافت. در واقع نوعی چرخش نقدینگی نامحسوس در بین صنایع رقم خورد. با وجود این، در مجموع بازار در پی محاصره عوامل محیطی تن به اصلاح داد و به احتمال زیاد منتظر تعیین تکلیف ماند.

در این بین شاید مهمترین عامل به تصمیم گروه ویژه اقدام مالی موسوم FATF بازمیگردد که میتواند جهتیابی بورس و ارز را تا حدی مشخص کند. در عین حال، بورسبازان به تصمیمات نهاد ناظر درخصوص گزارشهای تجدید ارزیابی شرکتها هم توجه ویژه دارند. ضمن اینکه نگرانی از مداخله سیاستگذار از طریق بورسکالا نیز عاملی شد تا بهانه برای عقبنشینی سطح عمومی تقاضای سهام تکمیل شود.

چرخش منفی سهام

روند قیمتها در معاملات روز سهشنبه دقیقا برخلاف روز دوشنبه رقم خورد. معاملات روز دوشنبه با صعود محسوس شاخص آغاز شد و سپس در پی فشار فروش از سقف تاریخی برگشت. درحالیکه معاملات دیروز با شدت عرضهها آغاز شد و سهام اغلب شرکتها کار خود را در محدودههای منفی قیمت پی گرفتند.

چرخش منفی سهام

روند قیمتها در معاملات روز سهشنبه دقیقا برخلاف روز دوشنبه رقم خورد. معاملات روز دوشنبه با صعود محسوس شاخص آغاز شد و سپس در پی فشار فروش از سقف تاریخی برگشت. درحالیکه معاملات دیروز با شدت عرضهها آغاز شد و سهام اغلب شرکتها کار خود را در محدودههای منفی قیمت پی گرفتند.

این روند بهطور خاص در سهام بنگاههای بزرگ کالایی شکل گرفت و رفتهرفته به کل بازار تسری یافت. با وجود این، در پایان معاملات، شاهد فروکش عرضهها و همچنین بهبود روند قیمتها بودیم. در نتیجه، شاخص کل که کار خود را در کانال ۴۷۷ هزار واحد آغاز کرده بود، پس از ریزش حدود ۹/ ۱ درصدی، موقتا به کانال ۴۶۸ واحد تنزل کرد و سرانجام با تقویت عمومی تقاضا نیمی از افت اولیه را جبران کرد و در پایان معاملات در کانال ۴۷۲ واحد آرام گرفت.

در این روز با وجود مازاد تقاضای ۳۵۰ میلیارد تومانی در سهام ۵۸ بنگاه، سهام ۱۹۷ بنگاه بورسی با افت قیمت همراه شد که غالبا هم جزو بنگاههای بزرگ کالایی شناخته میشوند. ارزش معاملات خرد هم به کمترین میزان طی ۱۴ روز کاری اخیر رسید.

در این روز با وجود مازاد تقاضای ۳۵۰ میلیارد تومانی در سهام ۵۸ بنگاه، سهام ۱۹۷ بنگاه بورسی با افت قیمت همراه شد که غالبا هم جزو بنگاههای بزرگ کالایی شناخته میشوند. ارزش معاملات خرد هم به کمترین میزان طی ۱۴ روز کاری اخیر رسید.

با در نظر گرفتن کلیه مختصات بازار از جمله ارزش معاملات، میزان مازاد تقاضا و همچنین تغییر مالکیت که طی روز گذشته هم به نفع فعالان خرد تغییر یافت، میتوان نشانههایی از تردید در عین امید به صعود قیمتها را در افق کلی بازار دید. در این میان، نیروهای ناشناختهای که تحت عنوان ریسکهای سیستماتیک مورد توجه اهالی بازار هستند در معاملات دیروز دست به دست هم دادند تا برآیند نیروها در قالب افت شاخص نمایان شود.

البته برخورد قیمتها به سقفهای تاریخی و سپس افتهای متناوب قیمتها طی یک هفته اخیر هم ورود تقاضای جدید را به تردید بیشتر انداخته است. اگر پیشتر قیمتها پیوسته در مسیر صعودی حرکت میکردند، اکنون تمایل به شناسایی سود و تماشای استراحت زمانی و اصلاح قیمتها بیشتر از گذشته است.

البته برخورد قیمتها به سقفهای تاریخی و سپس افتهای متناوب قیمتها طی یک هفته اخیر هم ورود تقاضای جدید را به تردید بیشتر انداخته است. اگر پیشتر قیمتها پیوسته در مسیر صعودی حرکت میکردند، اکنون تمایل به شناسایی سود و تماشای استراحت زمانی و اصلاح قیمتها بیشتر از گذشته است.

به نظر میرسد اطمینان سابق به روندها و رضایت از صفهای ماندگار دیگر نمیتواند معاملهگری را توجیه کند و بازار به محرکهای جدیتر نیاز دارد. در این میان، شکست تحلیلهای کلاسیک براساس نسبتهای کلان مثل نسبت ارزش معاملات به نقدینگی، ارزش دلاری بورس و نسبت قیمت به درآمد بازار سهام در مقایسه با میانگین تاریخی هم در تشدید نااطمینانیهای مرتبط با سهام اثرگذار بوده است.

در این وضعیت، جهتگیری معاملهگران بازارهای همسایه و مشخصا بازار ارز هم آرامش بورسبازان را تا حدی مختل کرده و مواضع سخت فعالان بورسی در مورد آینده قیمت سهام را موقتا به پرسش گرفته است. دلیل این امر را باید در وضع متغیرهای محیطی اثرگذار بر کل بورس رصد کرد که مهمترین آنها در شرایط کنونی نتایج نشست گروه ویژه اقدام مالی در مورد ایران است.

اثرات دوگانه FATF

در روزهای اخیر، اخبار مربوط به FATF و عدم الحاق ایران به کنوانسیون مبارزه با جرائم سازمانیافته فراملی و کنوانسیون مقابله با تامین مالی تروریسم تاثیر محسوسی بر بازارها از جمله بازار ارز داشته است. در واقع اتمام مهلت قانونی و بیتکلیفی دو لایحه مزبور از لوایح چهارگانه مربوط به FATF از سوی مجمع تشخیص مصلحت نظام، نگرانی از قرار گرفتن ایران در فهرست سیاه این نهاد برای اقدام متقابل را افزایش داد و در نتیجه فضای احتیاطی در بازارهای مالی کشور بهوجود آورد.

در این وضعیت، جهتگیری معاملهگران بازارهای همسایه و مشخصا بازار ارز هم آرامش بورسبازان را تا حدی مختل کرده و مواضع سخت فعالان بورسی در مورد آینده قیمت سهام را موقتا به پرسش گرفته است. دلیل این امر را باید در وضع متغیرهای محیطی اثرگذار بر کل بورس رصد کرد که مهمترین آنها در شرایط کنونی نتایج نشست گروه ویژه اقدام مالی در مورد ایران است.

اثرات دوگانه FATF

در روزهای اخیر، اخبار مربوط به FATF و عدم الحاق ایران به کنوانسیون مبارزه با جرائم سازمانیافته فراملی و کنوانسیون مقابله با تامین مالی تروریسم تاثیر محسوسی بر بازارها از جمله بازار ارز داشته است. در واقع اتمام مهلت قانونی و بیتکلیفی دو لایحه مزبور از لوایح چهارگانه مربوط به FATF از سوی مجمع تشخیص مصلحت نظام، نگرانی از قرار گرفتن ایران در فهرست سیاه این نهاد برای اقدام متقابل را افزایش داد و در نتیجه فضای احتیاطی در بازارهای مالی کشور بهوجود آورد.

در همین راستا تقاضا در بازار سهام عقبنشینی کرد و نرخ دلار بار دیگر به کانال ۱۴ هزار تومانی راه یافت. حتی روز دوشنبه با آغاز نشست ۶ روزه گروه ویژه اقدام مالی در پاریس، دلار جهش دیگری ثبت کرد و همچنان منتظر نتایج این نشست برای ایران تا روز جمعه - روز پایانی نشست - است.

تشدید عدم قطعیت درخصوص روابط تجاری کشور با خارج سبب شده تا بار دیگر تقاضای احتیاطی برای انواع ارزها افزایش یابد و عملا با موج ملتهبی از تقاضا در بازار ارز مواجه باشیم. طبعا نگرانی از قرار گرفتن ایران در لیست سیاه این نهاد بینالمللی در بروز چنین آرایشی در بازار ارز اثر اساسی دارد و نمیتوان از آن چشمپوشی کرد.

تشدید عدم قطعیت درخصوص روابط تجاری کشور با خارج سبب شده تا بار دیگر تقاضای احتیاطی برای انواع ارزها افزایش یابد و عملا با موج ملتهبی از تقاضا در بازار ارز مواجه باشیم. طبعا نگرانی از قرار گرفتن ایران در لیست سیاه این نهاد بینالمللی در بروز چنین آرایشی در بازار ارز اثر اساسی دارد و نمیتوان از آن چشمپوشی کرد.

همین فضای ناآرام ارزی سبب میشود تا در بورس تهران نیز وضعیت غیرعادی جلوه کرده و امکان تصمیمگیری از سوی بورسبازان با ریسکهای بیشتری همراه شود. البته این موضوع بیشتر ناشی از تاثیر روانی معاملات ارزی بر سهام است؛ چرا که هر نوع تغییر مثبت در قیمتهای ارز نهایتا به بخش عمدهای از سهام شرکتهای صادراتمحور بورسی نیز سرایت میکند و عملا نتیجه منفی برای سهام از این منظر در بر نخواهد داشت.

اثر منفی التهاب ارزی بر سهام همان امکان موقت خروج سرمایه از بورس به سمت ارز است که در شرایط فعلی با اعمال کنترلهای بازارساز ارزی و مدیریت شناور نرخها چندان منطقی به نظر نمیرسد. ضمن اینکه در بخش زیادی از سهام بورسی ظرفیتهای سودآوری در بلندمدت برای سرمایههای سرگردان وجود دارد و بنابراین احتمال خروج سرمایه را از این ناحیه کاهش میدهد. باید توجه داشت که این سناریو منوط به هر رویداد منفی در مورد لوایح گروه ویژه اقدام مالی است.

این تصویر درحالی منجر به جهش دلار شده که سناریوی دیگری طی روز سهشنبه با انتشار برخی اخبار قوت گرفته است. سناریوی دوم با اظهارات رئیسکل بانکمرکزی و صاحبنظران این حوزه در حال تقویت شدن است. البته بسیاری از کارشناسان با اشاره به بیانیه FATF در مورد اقدام متقابل علیه ایران و اینکه شروط بیانیه الزاما باید در تصمیم نهایی اجلاس این نهاد منعکس شود، احتمال هر گونه تصمیم علیه ایران را بالا عنوان میکنند. این درحالی است که طی روز گذشته برخی منابع غیررسمی از احتمال تمدید مهلت ایران برای پیوستن به کنوانسیون مزبور توسط FATF سخن به میان آوردهاند.

به گزارش سایت تحلیلی «دنیایبورس» برخی شنیدههای تاییدنشده و غیررسمی حکایت از این دارد که احتمالا FATF در نشست اخیر خود که از یکشنبه آغاز شده، مهلت ایران برای پیوستن به این گروه را چهار ماه دیگر تمدید کند. به گزارش این سایت، عبدالناصر همتی، رئیسکل بانکمرکزی در یک گفتگو گفته که به احتمال قوی ایران به لیست سیاه FATF نرود.

این تصویر درحالی منجر به جهش دلار شده که سناریوی دیگری طی روز سهشنبه با انتشار برخی اخبار قوت گرفته است. سناریوی دوم با اظهارات رئیسکل بانکمرکزی و صاحبنظران این حوزه در حال تقویت شدن است. البته بسیاری از کارشناسان با اشاره به بیانیه FATF در مورد اقدام متقابل علیه ایران و اینکه شروط بیانیه الزاما باید در تصمیم نهایی اجلاس این نهاد منعکس شود، احتمال هر گونه تصمیم علیه ایران را بالا عنوان میکنند. این درحالی است که طی روز گذشته برخی منابع غیررسمی از احتمال تمدید مهلت ایران برای پیوستن به کنوانسیون مزبور توسط FATF سخن به میان آوردهاند.

به گزارش سایت تحلیلی «دنیایبورس» برخی شنیدههای تاییدنشده و غیررسمی حکایت از این دارد که احتمالا FATF در نشست اخیر خود که از یکشنبه آغاز شده، مهلت ایران برای پیوستن به این گروه را چهار ماه دیگر تمدید کند. به گزارش این سایت، عبدالناصر همتی، رئیسکل بانکمرکزی در یک گفتگو گفته که به احتمال قوی ایران به لیست سیاه FATF نرود.

البته این گمانهزنیها طی روز گذشته برخلاف سهام در بازار ارز تاثیر خاصی نداشت و دلار با همان سرعت روز دوشنبه حدود ۲۰۰ تومان دیگر افزایش یافت و به بالاترین سطح از ابتدای خردادماه رسید. به نظر میرسد تحقق سناریوی دوم میتواند ضمن فشار بر دلار، موج تقاضا در بورس تهران را فعال کند و در غیر این صورت، فشار بر سهام و حرکت سرمایهها به سمت بازار ارز در کوتاهمدت ادامه یابد.

سرنوشت تجدید ارزیابیها در دست ناظر

همانطور که اشاره شد آرایش بازیگران بورسی طی روز گذشته صرفا منحصر به اثرات الحاق ایران به کنوانسیونهای یادشده نیست، بلکه رویدادهای اقتصادی مهمی در بازار سرمایه درحال رقم خوردن است که تقاضای سهام را در بخش وسیعی از بازار به عقب رانده و منتظر نگه داشته است.

سرنوشت تجدید ارزیابیها در دست ناظر

همانطور که اشاره شد آرایش بازیگران بورسی طی روز گذشته صرفا منحصر به اثرات الحاق ایران به کنوانسیونهای یادشده نیست، بلکه رویدادهای اقتصادی مهمی در بازار سرمایه درحال رقم خوردن است که تقاضای سهام را در بخش وسیعی از بازار به عقب رانده و منتظر نگه داشته است.

به بیان روشنتر، مساله تایید یا عدم تایید گزارشهای توجیهی تجدید ارزیابی دارایی شرکتها از سوی نهاد ناظر، موضوعی است که توجه بسیاری از سهامداران را به خود جلب کرده و به عامل تعیینکننده در راستای حرکت آتی سهام مبدل شده است.

چنان که میدانیم، پرمعاملهترین سهام روزهای اخیر غالبا متعلق به گروه خودرو بودهاند که در پی اخبار افزایش سرمایه از محل تجدید ارزیابی داراییها با جذب منابع خرد به رشدهای چشمگیر دست یافتند. اما این روند در یک هفته اخیر تغییر و این صنعت را پرچمدار اصلاح قیمت در بین صنایع بورسی کرد.

چنان که میدانیم، پرمعاملهترین سهام روزهای اخیر غالبا متعلق به گروه خودرو بودهاند که در پی اخبار افزایش سرمایه از محل تجدید ارزیابی داراییها با جذب منابع خرد به رشدهای چشمگیر دست یافتند. اما این روند در یک هفته اخیر تغییر و این صنعت را پرچمدار اصلاح قیمت در بین صنایع بورسی کرد.

سهام خودرویی در این یک هفته بهطور متوسط ۱۰ درصد افت قیمت را ثبت کرده بودند. این موج اصلاحی درست پس از انتشار گزارش توجیهی افزایش سرمایه از سوی بزرگان این صنعت نظیر ایرانخودرو و سایپا شکل گرفت.

بررسیهای سایت تحلیلی «دنیای بورس» نشان میدهد که اعداد افزایش سرمایه در گزارشهای توجیهی بهدلیل افت اخیر قیمت سهام حامل دو سناریوی متفاوت است. شبکه پیچیده مالکیت سهام در صنعت خودرو و ارزیابی داراییها براساس قیمت روز - در هفتههای قبل - باعث ناهمخوانی این اقدام از سوی خودروسازان و اهداف افزایش سرمایه از این محل شده است.

بررسیهای سایت تحلیلی «دنیای بورس» نشان میدهد که اعداد افزایش سرمایه در گزارشهای توجیهی بهدلیل افت اخیر قیمت سهام حامل دو سناریوی متفاوت است. شبکه پیچیده مالکیت سهام در صنعت خودرو و ارزیابی داراییها براساس قیمت روز - در هفتههای قبل - باعث ناهمخوانی این اقدام از سوی خودروسازان و اهداف افزایش سرمایه از این محل شده است.

میدانیم یکی از مهمترین اهداف خودروسازان بزرگ از افزایش سرمایه، تلاش برای تنظیم ترازنامه منطبق با قانون تجارت و خروج از شمولیت ماده ۱۴۱ است. خودروسازان طبق گزارشهای توجیهی اعدادی که برای داراییهای خود درنظر گرفتهاند براساس اوجهای تاریخی روزهای قبل بوده و بنابراین رقمهای بالاتری از ارزش روز این داراییها را در گزارش توجیهی لحاظ کردهاند که با توجه به عقبنشینی اخیر قیمت سهام زیرمجموعههای خودروسازان میتواند مورد تایید نهاد ناظر قرار نگیرد و فرآیند افزایش سرمایههای این شرکتها را مشمول یک روند فرسایشی کند.

برای مثال، شرکت ایرانخودرو مالکیت ۷۰ درصد از سهام سرمایهگذاری سمند را در اختیار دارد که از این محل حدود ۲۳۰۰ میلیارد تومان منابع جهت افزایش سرمایه تامین کرده است. این درحالی است که در پرتفوی سمند حدود ۱۲۵۰ میلیارد تومان به سهام ایرانخودرو اختصاص دارد که در پی افت قیمت سهام ایرانخودرو نسبت به یکشنبه هفته گذشته حدود ۴۰۰ میلیارد تومان از ارزش خود را از دست داده است.

برای مثال، شرکت ایرانخودرو مالکیت ۷۰ درصد از سهام سرمایهگذاری سمند را در اختیار دارد که از این محل حدود ۲۳۰۰ میلیارد تومان منابع جهت افزایش سرمایه تامین کرده است. این درحالی است که در پرتفوی سمند حدود ۱۲۵۰ میلیارد تومان به سهام ایرانخودرو اختصاص دارد که در پی افت قیمت سهام ایرانخودرو نسبت به یکشنبه هفته گذشته حدود ۴۰۰ میلیارد تومان از ارزش خود را از دست داده است.

به همین ترتیب میتوان اثر اهرمی افت یا رشد ارزش کل داراییهای شرکت مادر (سایپا و ایرانخودرو) را بهدنبال نوسان قیمتی سهم خساپا و خودرو یا سهام زیرمجموعه مشاهده کرد. اکنون به نظر میرسد این مساله برای سهامداران طیفی از شرکتها که گزارشهای توجیهی خود را به نهاد ناظر فرستادهاند حائز اهمیت است.

در واقع، احتمال مخالفت سازمان بورس و حسابرس بهدلیل اختلاف فاحش ارزیابیهای کارشناسان با ارقام مندرج در گزارش توجیهی شرکتها عاملی است که تا رفع تکلیف میتواند چشمانداز قیمتها را مبهم نگه دارد.

عواقب یک ابطال کالایی

یکی از اتفاقات مهم دیروز فشار عرضه و افت قیمت در سهام شرکتهای کالایی بود. بزرگان گروه فلزات در این میان نقش چشمگیری داشتند. سهام این گروه در این هفته بخش عمده منابع خرد را در اختیار گرفتند و دیروز نیز رتبه نخست فهرست ارزش معاملات صنایع را تصاحب کردند و بالاتر از خودروییها قرار گرفتند.

عواقب یک ابطال کالایی

یکی از اتفاقات مهم دیروز فشار عرضه و افت قیمت در سهام شرکتهای کالایی بود. بزرگان گروه فلزات در این میان نقش چشمگیری داشتند. سهام این گروه در این هفته بخش عمده منابع خرد را در اختیار گرفتند و دیروز نیز رتبه نخست فهرست ارزش معاملات صنایع را تصاحب کردند و بالاتر از خودروییها قرار گرفتند.

به نظر میرسد ابطال معاملات محصولات فولاد مبارکه اصفهان در بورسکالا طی روز دوشنبه بار دیگر ریسک مداخله در سازوکار معاملات این بازار را تشدید کرده و به این ترتیب، در نقش فشار بر قیمت سهام فولاد مبارکه بهعنوان لیدر گروه فلزات و کالاییها عمل کرده است.

در همین راستا، دیروز علاوه بر «فولاد» و «فملی»، غولهای سنگآهنی، پتروشیمیهاو پالایشیها و هلدینگهای مرتبط هم با افت قیمت همراه شدند.

روز دوشنبه قیمت دلاری ورق گرم فولاد مبارکه در بورسکالا طی معاملات دوشنبه رقمی معادل ۵۱۴ دلار به ازای هر کیلوگرم بود که این معاملات از سوی نهاد ناظر ابطال شد. این درحالی است که آخرین قیمت این محصول در بازار مرجعی، چون منطقه CIS در محدوده ۴۸۰ دلار بوده است.

روز دوشنبه قیمت دلاری ورق گرم فولاد مبارکه در بورسکالا طی معاملات دوشنبه رقمی معادل ۵۱۴ دلار به ازای هر کیلوگرم بود که این معاملات از سوی نهاد ناظر ابطال شد. این درحالی است که آخرین قیمت این محصول در بازار مرجعی، چون منطقه CIS در محدوده ۴۸۰ دلار بوده است.

معنای چنین اختلاف قیمتی را میتوان به انتظارات تورمی اهالی بورسکالا درخصوص صعود احتمالی نرخ ارز در آینده نسبت داد که در کنار اعمال محدودیتهای فروش در بورسکالا تقاضای سهام وابستگان در بورس تهران را تحتالشعاع قرار داد.

۰