نوسانهای پرتکرار سهام

این مهم در حالی رقم خورد که این روزها شاخصها و البته قیمت سهام با موجهای سینوسی مواجه شده است. منشا این نوسانهای پرتکرار را باید در تغییر رفتار معاملهگران و کاهش بازه زمانی مورد انتظار برای کسب سود به روز و حتی ساعت جستوجو کرد.

کد خبر :

۸۱۵۱۰

بازدید :

۶۴۸۷

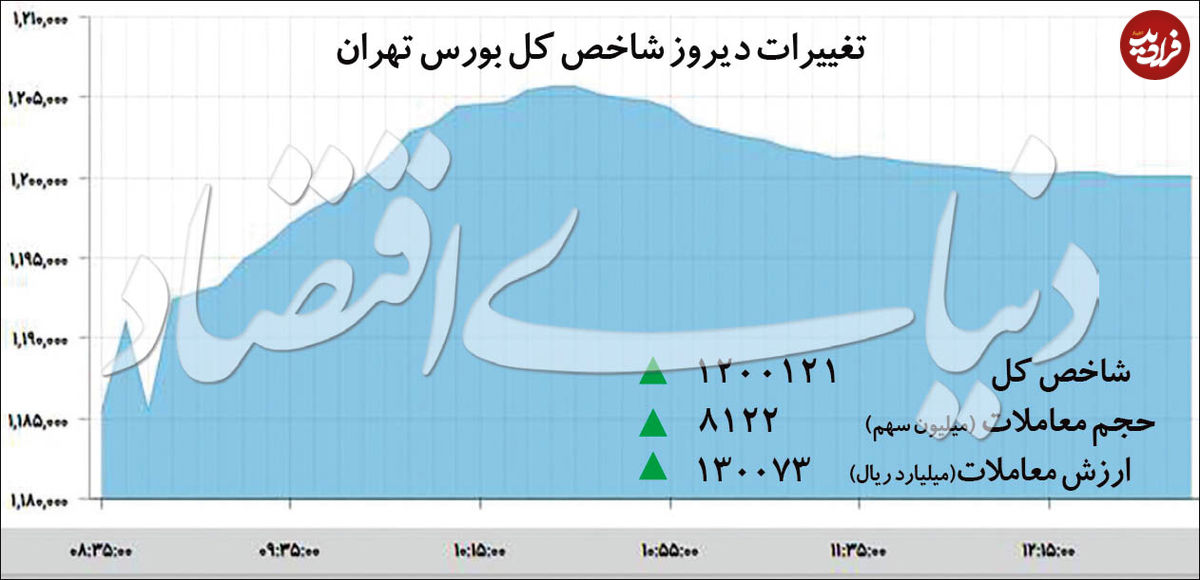

پس از استراحت یک روزه شاخص سهام در معاملات روز یکشنبه، دیروز بار دیگر شاهد افزایش تقاضا و رشد نماگر اصلی بورس تهران بودیم. به این ترتیب دیروز دماسنج اصلی تالار شیشهای با رشد ۱/۲۴ درصدی همراه شد و توانست از مرز یک میلیون و ۲۰۰ هزار واحد عبور کند و بازده این نماگر از ابتدای سال تاکنون به ۱۳۴ درصد برسد.

این مهم در حالی رقم خورد که این روزها شاخصها و البته قیمت سهام با موجهای سینوسی مواجه شده است. منشا این نوسانهای پرتکرار را باید در تغییر رفتار معاملهگران و کاهش بازه زمانی مورد انتظار برای کسب سود به روز و حتی ساعت جستوجو کرد.

جایی که از یکسو کسب سود حداکثری در کوتاهترین زمان ممکن و از سوی دیگر رسیدن به سطوح مقاومتی تکنیکال رویکرد معاملهگری را تغییر داده است.

کاهش نگاه کوتاهمدت به یک روز

شاید بیراه نباشد اگر بگوییم که این روزها نگاهی روزمره بر معاملات سهام حاکم شده است. معاملهگرانی که پس از هر افتی، قیمتها را جذاب قلمداد کرده و از این رو شاهد افزایش تقاضا در کلیت بازار هستیم. این مهم، اما تداوم چندانی نیافته و به سرعت موجی از شناسایی سود بازار را فرا میگیرد.

از این رو با افزایش فشار فروش روند بازار با چرخش محسوسی همراه شده و شاهد افت قیمتها هستیم. این چرخه روزانه در حال تکرار است و نه تنها قیمت شرکتها با نوسانهای متوالی همراه میشود بلکه این رفتار سینوسی در شاخصهای اصلی بورس تهران نیز مشاهده میشود.

از این رو رویکرد سهامداری که در ماههای اخیر کوتاهمدت شده بود این روزها به روز و حتی ساعت کاهش پیدا کرده و به نظر میرسد یکی از مهمترین اهداف صاحبان سرمایه کسب بازده قابلتوجه در کوتاهترین زمان ممکن است. این مهم سبب شده تا جایگاه تحلیل در سهامداری به فراموشی سپرده شود و حتی تحولات پیرامونی و دادههای مهم اقتصادی نیز کمتر مورد توجه معاملهگران قرار گیرد.

تحلیل؛ نیمه گمشده بازار

به نظر میرسد این روزها تحلیل جزء گمشده بازار سهام است و کمترین نقش را در تصمیمگیری معاملهگران برعهده دارد. بهعنوان نمونه میتوان به توجه نکردن بورسبازان به ریسکهای سیستماتیک اشاره کرد. در این میان میتوان به تحولات مرتبط با بازار جهانی اشاره کرد.

تحلیل؛ نیمه گمشده بازار

به نظر میرسد این روزها تحلیل جزء گمشده بازار سهام است و کمترین نقش را در تصمیمگیری معاملهگران برعهده دارد. بهعنوان نمونه میتوان به توجه نکردن بورسبازان به ریسکهای سیستماتیک اشاره کرد. در این میان میتوان به تحولات مرتبط با بازار جهانی اشاره کرد.

بازاری که در برههای از زمان تحت تاثیر پاندمی کرونا روندی کاهشی را تجربه کرد و بازارهای بینالمللی سهام نیز قرمزپوش شدند که البته بورس تهران واکنشی متفاوت به آن نشان داد تا جایی که شاهد رشد سریع و پرشتاب قیمت سهمها بودیم. آمارها نشان میدهد از ابتدای اسفندماه تاکنون یعنی همزمان با آغاز شیوع گسترده کرونا نماگر اصلی سهام با رشد ۱۵۰ درصدی همراه شده است.

در این میان نه افت قیمت نفت و فلزات اساسی در بازار جهانی برای بازیگران بورس تهران اهمیتی چندانی داشته و نه تعطیلی بنگاههای تولیدی در داخل کشور برای مقابله با شیوع بیشتر این ویروس جدید. در مقابل بیشترین سیگنال برای خرید و فروش از تکنیکالیستهای بازار دریافت میشد.

موضوعی که با نزدیک شدن به سطوح مقاومتی به یکی دیگر از دلایل تسری نگاه روزمره در میان صاحبان نقدینگی و نوسان پردامنه قیمتها در طول یک روز معاملاتی تبدیل شده است.

مقاومتهای تکنیکال بازار

کارشناسان تکنیکال بازار معتقدند یکی از دلایلی که در روزهای اخیر سبب نوسان قیمت سهام و در نتیجه شاخص کل در محدوده فعلی شده، نزدیک شدن قیمتها به مقاومتهای تکنیکالی است. دیروز با رشد ۲۴/۱ درصدی شاخص کل، این نماگر از مرز یک میلیون و ۲۰۰ هزار واحد عبور کرد. در این میان بر اساس آخرین تحلیلها مقاومت تکنیکالی شاخص یک میلیون و ۲۲۰ هزار واحد است.

مقاومتهای تکنیکال بازار

کارشناسان تکنیکال بازار معتقدند یکی از دلایلی که در روزهای اخیر سبب نوسان قیمت سهام و در نتیجه شاخص کل در محدوده فعلی شده، نزدیک شدن قیمتها به مقاومتهای تکنیکالی است. دیروز با رشد ۲۴/۱ درصدی شاخص کل، این نماگر از مرز یک میلیون و ۲۰۰ هزار واحد عبور کرد. در این میان بر اساس آخرین تحلیلها مقاومت تکنیکالی شاخص یک میلیون و ۲۲۰ هزار واحد است.

مقاومتی که همواره پیش از عبور از آن نماگر سهام رفتاری سینوسی از خود نشان میدهد. این مهم، اما تنها مختص شاخصهای اصلی بازار نیست و به نظر میرسد اغلب سهام نیز به مقاومت تکنیکالی خود نزدیک شدهاند. از این رو فراز و فرود مکرر قیمتها در اغلب شرکتهای سهامی نیز دیده میشود.

در این شرایط، اما سهامداران منتظر عبور قیمت سهام خود از این مرزهای روانی نمیمانند و ترجیح میدهند به اصطلاح نوسانگیری کنند. رفتاری که البته بیشتر مختص تازهواردهای بورس است. معاملهگرانی که تمایل دارند سهمهای موجود در سبد (پرتفوی) خود را در محدوده مثبت قیمتی نقد کرده و دوباره با افت قیمتها در نقش خریدار ظاهر شوند و حداکثر سود را از این نوسانها دریافت کنند.

چهارمین روز جولان حقیقیها

بازیگران بورس به دنبال جو مثبت حاکم بر بازار به خریدهای خود شدت بخشیدند و در نهایت ۶۶۲میلیارد تومان نقدینگی را در سبد (پرتفوی) خود جابهجا کردند. به این ترتیب برای چهارمین روز متوالی شاهد جابهجایی سهام در مسیر حقوقی به حقیقی بودیم.

چهارمین روز جولان حقیقیها

بازیگران بورس به دنبال جو مثبت حاکم بر بازار به خریدهای خود شدت بخشیدند و در نهایت ۶۶۲میلیارد تومان نقدینگی را در سبد (پرتفوی) خود جابهجا کردند. به این ترتیب برای چهارمین روز متوالی شاهد جابهجایی سهام در مسیر حقوقی به حقیقی بودیم.

در این میان بخش عمدهای از خریدها در گروه ماشین آلات و دستگاههای برقی و بهویژه تک نماد ایران ترانسفو بود. بهطوریکه هر چند خالص خرید حقیقیها در این گروه ۲۱۲میلیارد تومان بود، ولی میزان خرید سهامداران خرد در نماد «بترانس» بیشتر از خالص خرید صنعت بود.

بر این اساس دیروز بیش از ۲۱۵میلیارد تومان نقدینگی در سبد (پرتفوی) سهامداران حقوقی به حقیقی «بترانس» جابهجا شد. در صنعت مزبور حقوقیها خریدهای سنگینی در نماد کابل البرز داشتند. این روند با خالص خرید ۴میلیارد تومان سهامداران عمده «بالبر» دنبال شد.

در ادامه این روند معاملهگران حقیقی به خرید سهام گروه سرمایهگذاری تمایل نشان دادند و در نهایت خالص خریدی در حدود ۹۲میلیارد تومان را در این گروه ثبت کردند. بخش عمدهای از خریدها به جمعآوری سهام «وبهمن» تعلق داشت؛ بهطوریکه ۶۶میلیارد تومان از این رقم یعنی ۷۲درصد از خالص خرید گروه به تقاضای سهام سرمایهگذاری بهمن تخصیص یافت.

در ادامه این روند معاملهگران حقیقی به خرید سهام گروه سرمایهگذاری تمایل نشان دادند و در نهایت خالص خریدی در حدود ۹۲میلیارد تومان را در این گروه ثبت کردند. بخش عمدهای از خریدها به جمعآوری سهام «وبهمن» تعلق داشت؛ بهطوریکه ۶۶میلیارد تومان از این رقم یعنی ۷۲درصد از خالص خرید گروه به تقاضای سهام سرمایهگذاری بهمن تخصیص یافت.

در میان نمادهای خودرویی نیز در حالی سایپا با خالص خرید ۲۰میلیارد تومانی همراه شد که دو نماد «خکار» و «خگستر» نیز هر کدام خالص خریدی در حدود ۱۷میلیارد تومان را تجربه کردند. در مقابل حقوقیها به خرید سهام «خنصیر» تمایل نشان داده و ۲/۱میلیارد تومان نقدینگی را بابت خرید سهام مزبور به سبد (پرتفوی) خود منتقل کردند.

برآیند این خریدها سبب شد در نهایت ۸۲میلیارد تومان نقدینگی در سبد (پرتفوی) سهامداران حقیقی به حقوقی در گروه خودرو منتقل شود.

۰