عقب نشینی شاخص بورس

در این میان دامنه نوسان قیمت سهام که محدودیتی مختص بورس تهران است، ضمن آنکه به کاهش نقدشوندگی سهام و در نهایت بازار میانجامد، سبب افزایش هیجانات مثبت و منفی، تشکیل صفوف خرید و فروش و فرسایشی شدن اصلاح در بازار میشود.

کد خبر :

۸۳۸۵۵

بازدید :

۶۸۸۹

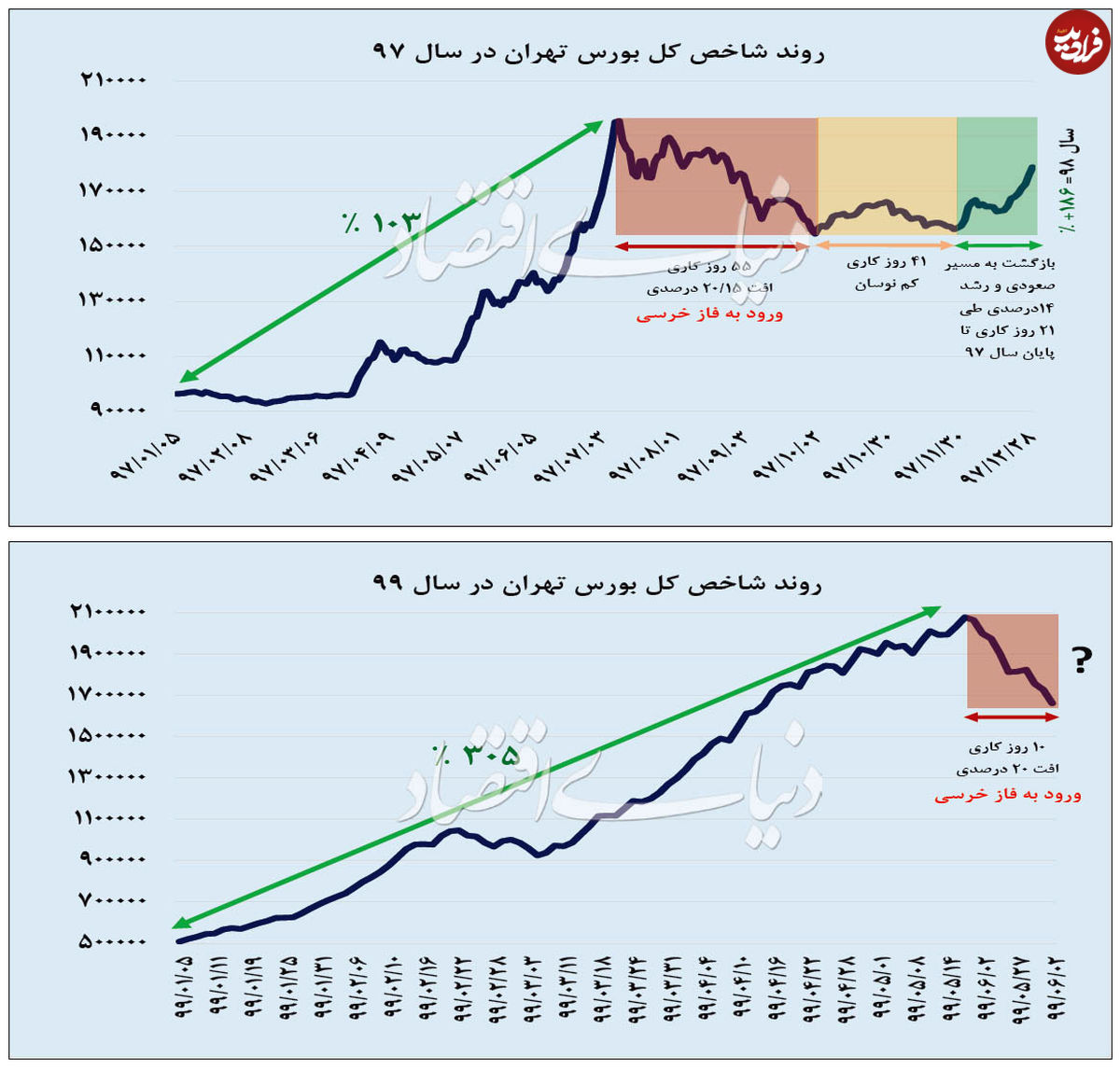

بورس تهران که ۱۰ روز کاری پیش توانست قله ۲ میلیون و ۷۸ هزار واحدی را فتح کند، اکنون بیش از ۲۰ درصد از سقف اخیر خود عقب نشست تا عنوان بازار خرسی را در اختیار گیرد. پیش از این آخرین باری که بورس تهران به فاز خرسی وارد شد، پاییز سال ۹۷ بود که البته بعد از ۵۵ روز معاملاتی رقم خورد.

در آن سال دماسنج تالار شیشهای پس از ۴۱ روز کمنوسان، روندی صعودی را در پیش گرفت و با هجوم پولهای تازه مواجه شد. اما امسال چه میشود؟

بورس تهران پس از گذشت ۱۰ روز از تجربه سقف تاریخی در ارتفاع ۲ میلیون و ۷۸ هزار واحد با ثبت افت بیش از ۲۰ درصدی وارد فاز خرسی شد. روز یکشنبه شاخص کل با کاهش۷۷/ ۳ درصدی به پایینترین سطح یک ماه و نیم اخیر خود یعنی رقم یک میلیون و ۶۶۲ هزار واحدی نزول کرد.

در این روز سهام ۹۵ درصد شرکتها با افت قیمت مواجه شدند و شاهد انتظار ۲۰ هزار میلیارد تومانی نقدینگی برای خروج از گردونه معاملات سهام بودیم. ضمن آنکه روز یکشنبه در عملکردی بیسابقه ۲ هزار و ۶۴۰ میلیارد تومان پول حقیقی از بورس تهران خارج شد.

مقایسه با مهر ۹۷

روند روزهای اخیر بورس تهران، فعالان بازار سهام را به یاد وضعیت این بازار در نیمه دوم سال ۹۷ میاندازد. جایی که بورس تهران برای ۵۵ روز معاملاتی (از ۹ مهر تا پایان آذر۹۷) در مسیر کاهشی پیش رفت و سرانجام با ثبت افت ۱۵/ ۲۰ درصدی به فاز خرسی فرو رفت.

مقایسه با مهر ۹۷

روند روزهای اخیر بورس تهران، فعالان بازار سهام را به یاد وضعیت این بازار در نیمه دوم سال ۹۷ میاندازد. جایی که بورس تهران برای ۵۵ روز معاملاتی (از ۹ مهر تا پایان آذر۹۷) در مسیر کاهشی پیش رفت و سرانجام با ثبت افت ۱۵/ ۲۰ درصدی به فاز خرسی فرو رفت.

پس از آن اما برای ۴۱ روز کاری (از ابتدای دی تا ۲۹ بهمن ۹۷) شاهد نوسان کممقدار این نماگر در محدوده ۱۵۴ تا ۱۶۶ هزار واحدی بودیم. پس از آن اما با جذاب شدن قیمتها، فعالان بازار شاهد بازگشت پرقدرت سهام به مسیر صعودی بودند.

بهطوری که در ۲۱ روز کاری باقیمانده از سال ۹۷، نماگر اصلی بورس تهران با صعود ۱۴ درصدی همراه شد و سال ۹۸ را نیز با رشد ۱۸۶ درصدی به پایان رساند. در نخستین روزهای پاییز سال ۹۷، نرخ دلار در روندی صعودی تا کانال ۱۸ هزار تومان نیز پیشروی کرد، اما به یکباره شاهد ریزش دلار در بازار آزاد بودیم. این وضعیت به بورس تهران نیز تسری پیدا کرد و فعالان تالار شیشهای که همواره نیم نگاهی نیز به خیابان فردوسی دارند، در سمت فروش سهام فعال شدند و ماحصل آن سقوط شاخص سهام از ارتفاع ۱۹۵ هزار واحدی به ۱۵۴ هزار واحد بود.

از ابتدای سال جاری نیز در ادامه روند صعودی سال ۹۸، ورود بیوقفه نقدینگی به گردونه معاملات سهام سبب شد تا فقط در ۹۱ روز کاری، شاخص کل بورس تهران با رشد ۳۰۵ درصدی همراه شود. در این مدت همه عوامل مثبت همچون ورود سراسیمه پولهای سرگردان، افزایش انتظارات تورمی، رشد نرخ دلار و سخنان حمایتگونه مقامات دولتی دست به دست هم دادند تا صعود قیمت سهام به روندی بیوقفه تبدیل شود.

در این مدت تنها مرزهای تکنیکال، روانی و اعداد رند بودند که بعضا افزایش فشار فروش را در پی داشتند که آن نیز با ورود سریع متقاضیان خرید سهام خنثی میشد. بهطوری که تقریبا تمام سهام موجود در بازار از محدوده ارزندگی خارج شده بودند، اما قصد افت نداشتند.

هر چند پس از رشدهای افسارگسیخته در یک سال گذشته، اصلاح قیمتی امری طبیعی محسوب میشود، اما با عبور دماسنج اصلی تالار شیشهای از مرز دو میلیون واحد این انتشار اخبار و شایعاتی از مقامات دولتی مرتبط با بازار سهام روندی عکس را رقم زد.

در این شرایط محدودیتهای خودساخته همچون دامنه نوسان قیمت و حجم مبنا، آتش هیجانات منفی را افروختهتر کرد تا جایی که فقط در ۱۰ روز کاری، شاهد ریزش بیش از ۲۰ درصدی شاخص کل و ورود بازار سهام بعد از حدود دو سال به فاز خرسی بودیم.

در مدت مذکور در مجموع ۷۵ میلیارد دلار از ارزش کل بازار سهام (بورس و فرابورس) کاسته شد و این شرایط در سایه انفعال مقام سیاستگذار رقم خورد و هنوز نیز راهکاری برای دماسنج اقتصاد ایران اندیشیده نشده است.

حذف دامنه نوسان؛ لازمه یک بازار کارآ

کاهش نقدشوندگی بهعنوان یک ریسک جدی برای تمام بورسهای اوراق بهادار شناخته میشود. در واقع، مزیت اصلی بازارهای سهام در همین قدرت نقدشوندگی بالاست. بنابراین اعمال محدودیت و اتخاذ سیاستی که کاهش معنادار نقدشوندگی را بهدنبال داشته باشد، طبعا موجی از بیاعتمادی را میان عموم سرمایهگذاران بهدنبال خواهد داشت.

حذف دامنه نوسان؛ لازمه یک بازار کارآ

کاهش نقدشوندگی بهعنوان یک ریسک جدی برای تمام بورسهای اوراق بهادار شناخته میشود. در واقع، مزیت اصلی بازارهای سهام در همین قدرت نقدشوندگی بالاست. بنابراین اعمال محدودیت و اتخاذ سیاستی که کاهش معنادار نقدشوندگی را بهدنبال داشته باشد، طبعا موجی از بیاعتمادی را میان عموم سرمایهگذاران بهدنبال خواهد داشت.

در این میان دامنه نوسان قیمت سهام که محدودیتی مختص بورس تهران است، ضمن آنکه به کاهش نقدشوندگی سهام و در نهایت بازار میانجامد، سبب افزایش هیجانات مثبت و منفی، تشکیل صفوف خرید و فروش و فرسایشی شدن اصلاح در بازار میشود.

با حذف دامنه نوسان که لازمه رسیدن به یک بازار کارآ است اما شاهد افزایش گردش معاملاتی بازار، کاهش هیجان در مسیر صعود یا نزول، جلوگیری از علامتدهی به بازار و دستکاری قیمتها و افزایش نقدشوندگی خواهیم بود که به همراه خود شفافیت، معاملات بیشتر و افزایش مشتری را به همراه خواهد داشت.

در این مسیر اما با مقاومت مقام ناظر با حذف این محدودیت خودساخته بدون توجه به عواقب آن هستیم. شاید در اولین قدم بهتر است فکری به حال راهاندازی بازار برتر شود؛ یکی از وعدههایی که اوایل تابستان سال ۱۳۹۸ توسط بورسیها داده شد اما هنوز خبری از اجرایی شدن آن نیست.

در این بازار مقرر شده تا شرکتهایی که حداقل نمره اطلاعرسانیشان کمتر از ۷۰ نباشد، سرمایهشان حداقل به هزار میلیارد تومان و سهام شناورشان حداقل ۲۵ درصد باشد یا اینکه سهام آزاد شناورشان از نظر ریالی ۱۵۰۰ میلیارد تومان باشد لیست شوند.

بازار خرسی چیست؟

بازار خرسی (Bear market) و بازار گاوی (Bull market)؛ دو واژهای که به گوش همه فعالان بازارهای سرمایهگذاری آشناست.

حتی اگر درخصوص معنای واقعی آن اطلاعاتی نداشته باشند. قبل از اینکه به وضعیت بورس تهران و فاصله تا فاز خرسی وارد شویم، لازم است نگاهی کلی به دو اصلاح مزبور داشته باشیم. بازار خرسی و گاوی چیست؟ چرا از این واژهها در زمان صعود و نزول بازارها استفاده میشود؟

بازار خرسی چیست؟

بازار خرسی (Bear market) و بازار گاوی (Bull market)؛ دو واژهای که به گوش همه فعالان بازارهای سرمایهگذاری آشناست.

حتی اگر درخصوص معنای واقعی آن اطلاعاتی نداشته باشند. قبل از اینکه به وضعیت بورس تهران و فاصله تا فاز خرسی وارد شویم، لازم است نگاهی کلی به دو اصلاح مزبور داشته باشیم. بازار خرسی و گاوی چیست؟ چرا از این واژهها در زمان صعود و نزول بازارها استفاده میشود؟

بورس نیویورک یکی از بزرگترین بازارهای مالی است که در والاستریت بنا شده است. چند متر مانده به درب ورودی بورس نیویورک دو مجسمه بزرگ دیده میشود. مجسمه برنزی یک گاو بزرگ که در مقابل یک خرس تنومند قرار گرفته است.

مجسمه «گاو» معرف همه سرمایهگذارانی است که ریسکپذیری زیادی دارند و معتقدند ظرفیت رشد در بازار وجود دارد و مجسمه «خرس» نمادی از سرمایهگذارانی است که میترسند بازار با افت مواجه شود. اما چرایی این نامگذاری به رفتار دو حیوان مذکور در زمان مبارزه بازمیگردد.

گاوها هنگام مبارزه و جنگ، با حرکت دادن سر و شاخ خود از پایین به بالا سعی در ضربه زدن به دشمن را دارند و به عبارتی حریف خود را به بالا پرت میکنند. در خرس اما عکس این موضوع صادق است. خرسها در نبرد، همواره با دستان پر قدرت و ضربات از بالا به پایین دستها، به حریف ضربه زده و آن را شکست میدهند.

از اینرو بازار صعودی به بازار گاوی و بازار نزولی به بازار خرسی معروف است. اما افزایش یا کاهش قیمتها در یک روز یا یک هفته نشان از گاوی یا خرسی بودن آن بازار نیست، بلکه آنچه نوع بازار را مشخص میکند، روند بلندمدت آن است.

بر اساس تعاریف مالی-رفتاری، زمانی که نماگر یک بازار نسبت به سقف (یا کف) پیشین خود با کاهش (یا افزایش) بیش از ۲۰ درصدی مواجه شود، از اصطلاح بازار خرسی (یا گاوی) استفاده میشود.

۰