بورس؛ بهترین گزینه سرمایهگذاری؟

بازگشت رونق به دادوستدهای بورسی هرچند مطلوب ارزیابی میشود، اما همزمان نگرانیهایی را درباره عدم تفکیک مناسب میان سهام و موجهای صعود دستهجمعی را مجدد زنده کرده است. وضعیتی که رفع محدودیتها و توسعه ابزارهای مالی را به سیاستگذاران گوشزد میکند.

کد خبر :

۷۴۵۲۴

بازدید :

۵۳۵۹

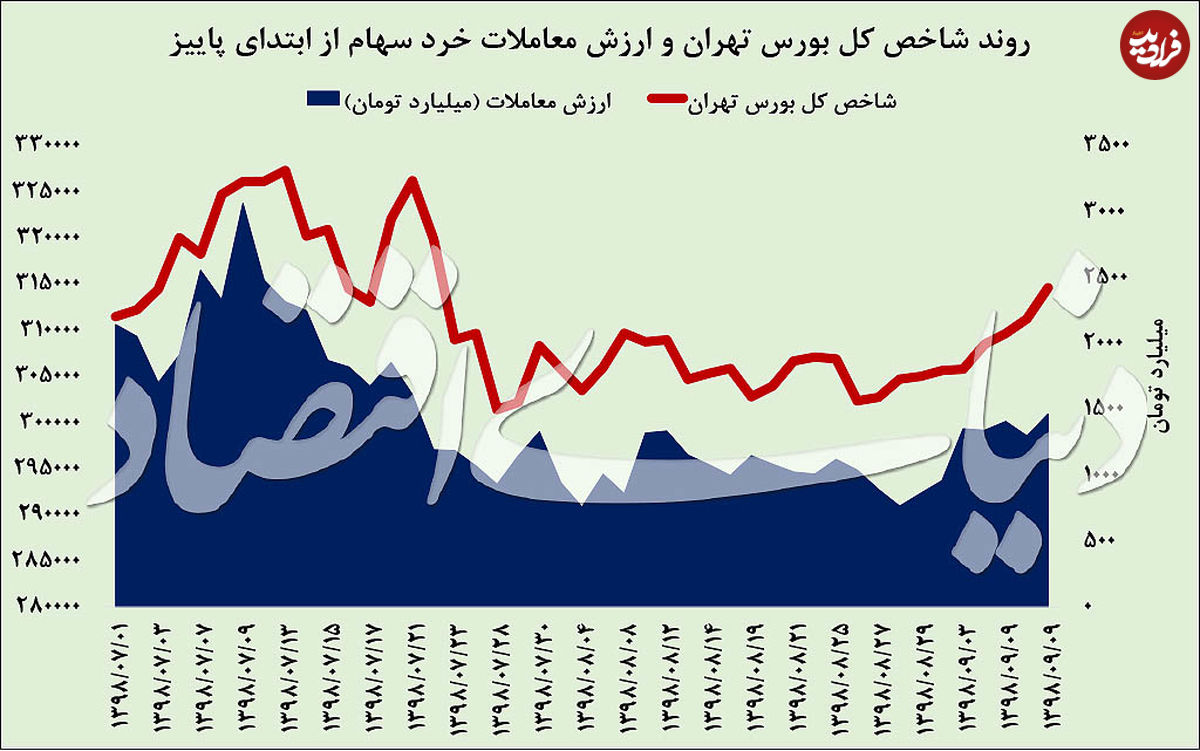

امیرهوشنگ نوائی | شاخص کل بورس تهران اولین جلسه معاملاتی هفته را با صعود ۱/ ۱ درصدی آغاز کرد تا به این ترتیب فاصله خود را از مرز روانی ۳۱۰ هزار، به بیش از ۴۵۰۰ واحد برساند. همزمان ارزش معاملات خرد بورسی با رشدی محسوس همراه شد و در سقف ۴۸ روزه قرار گرفت.

بازگشت رونق به دادوستدهای بورسی هرچند مطلوب ارزیابی میشود، اما همزمان نگرانیهایی را درباره عدم تفکیک مناسب میان سهام و موجهای صعود دستهجمعی را مجدد زنده کرده است. وضعیتی که رفع محدودیتها و توسعه ابزارهای مالی را به سیاستگذاران گوشزد میکند.

شاخص کل بورس تهران در اولین جلسه معاملاتی این هفته ۳۳۵۸ واحد دیگر صعود کرد و در نیمه دوم کانال ۳۱۴ هزار واحدی قرار گرفت. به این ترتیب نماگر اصلی بازار از چلهنشینی در دهه نخست ابرکانال ۳۰۰ هزار واحدی خارج شد و در سقف ۴۷ روزه قرار گرفت. نکته حائز اهمیت مسیری است که بورس برای عبور از سقف محدوده تعادلی در پیش گرفته و متعاقب آن این سوال مطرح میشود که پیشروی بورس در مسیر صعودی ادامهدار خواهد بود یا بازگشت به مرزهای تعادلی قبلی را در پی خواهد داشت؟

شاخص کل بورس برای نهمین جلسه متوالی سبزپوش ماند و توانست فاصله خود را از مرز ۳۱۰ هزار واحدی به بیش از ۴۵۰۰ واحد برساند. این سطح از آن لحاظ حائز اهمیت است که برای مدتی بیش از ۴۰ روز سقف نوسانات شاخص کل را پوشش میداد و عبور از آن دستکم با چالش روانی برای بازیگران بازار همراه بود.

در معاملات روز گذشته بار دیگر موثرترین نمادهای موثر بر رشد شاخص «رمپنا»، «اخابر» و «همراه» بودند. نمادهایی که در گذشتهای نهچندان دور، در روزهایی متوالی، در صدر این فهرست تکرار میشدند و برای صعود آنها به انگیزههای افزایش سرمایهای تاکید میشد. ویژگی آن روزهای بازار سهام تداوم حضور نقدینگی و قدرت جریان پول تازهوارد بود.

نکته حائز اهمیت آن بود که بعد از ثبت رشدهای چشمگیر و قابلتوجه در گروههای کوچک سهامی از ابتدای سال، پول قدرتمند تازهوارد تنها میدانست که فاصله گرفتن از سهام بزرگ کالایی میتواند مسیر کسب بازدهیهای مطلوب باشد و هنگامی که گروههای کوچک بازار ظرفیت هضم این حجم پول را نداشت، نمادهای بزرگتری از این دست نشانه گرفته شدند.

با وجود این، جذب ادامهدار نقدینگی توسط این نمادها بهانههای بیشتری را میطلبید و این مساله با تاکید بر داراییهای ارزی گروه مپنا و داراییهای ساختمانی شرکتهای مخابرات و همراه اول پوشش داده شد.

تکرار روزهای هیجانی سهام؟

معاملات روزهای اخیر بازار سهام از برخی جنبهها به بازه مورد اشاره شبیه است. طی هفتههای اخیر بار دیگر شاخص هموزن در مسیر صعودی نسبت به شاخص کل پیشروی قاطع داشته است. روز گذشته همزمان با صعود ۱/ ۱ درصدی نماگر اصلی بازار، شاخص کل هموزن رشد ۱/ ۲ درصدی را تجربه کرد.

تکرار روزهای هیجانی سهام؟

معاملات روزهای اخیر بازار سهام از برخی جنبهها به بازه مورد اشاره شبیه است. طی هفتههای اخیر بار دیگر شاخص هموزن در مسیر صعودی نسبت به شاخص کل پیشروی قاطع داشته است. روز گذشته همزمان با صعود ۱/ ۱ درصدی نماگر اصلی بازار، شاخص کل هموزن رشد ۱/ ۲ درصدی را تجربه کرد.

ارزش معاملات خرد بورسی روز شنبه در حدود ۱۴۶۵ میلیارد تومان بود که رشد ۱۵ درصدی را نسبت به متوسط هفته گذشته نشان میدهد. این عدد همچنین بیشترین ارزش معاملات از ۲۱ مهر ماه به این سمت است. خالص تغییر مالکیت سهام بورسی در روز گذشته، ۱۵۶ میلیارد تومان به سمت سهامداران حقیقی بود و این عدد نیز رشد ۱۲۶درصدی را نسبت به میانگین تغییر مالکیتهای هفته گذشته نشان میدهد و به وضوح نشانههایی از جدیتر شدن انگیزه سهامداران خرد برای ورود دوباره به معاملات سهام بهدست میدهد.

اضافه کردن این مطلب که از میان ۳۲۰ نماد مورد معامله بورسی در روز گذشته ۱۰۲ نماد صف خرید را تجربه کردند و ارزش تقاضای منتظر در این صفوف خرید حدود ۱۸۴ میلیارد تومان بود، میتواند نشانههای بیشتری از شکلگیری مجدد تقاضای همهجانبه در بورس تهران فراهم کند. از ۳۲۰ نماد مذکور، ۲۵۷ نماد کار خود را با رشد قیمت پایانی به پایان بردند و ۶۰ نماد افت قیمت را در میانگین دادوستدها به ثبت رساندند.

دادوستدهای بازار در دقایق پایانی نیز نشانهای از شدت گرفتن فشارهای فروش نداشت؛ به شکلی که آخرین دادوستدهای ۲۶۲ نماد در محدوده مثبت انجام شد. نکته قابلتوجه دیگر آن بود که تنها صف فروش روز گذشته به نماد «تنوین» تعلق داشت و ارزش صف فروش این نماد نیز در حدود ۳ میلیارد تومان بود.

مجموع این نشانهها حاکی از آن است که بورس تهران بار دیگر بهعنوان مقصدی جذاب برای سرمایهگذاری جلوه میکند و روند ارزش معاملات نشاندهنده قرارگیری این بازار بر مسیر رونقی دوباره است.

بورس؛ بهترین گزینه سرمایهگذاری؟

تصویر بزرگ معاملات در روزهای اخیر نشان میدهد که بورس بار دیگر در نگاه عموم به گزینهای جذاب بدل شده است. اما پاسخ به این مساله که آیا بازار سهام بار دیگر مقصد اول سرمایهگذاری در کشور است، به بداهت ماههای نخست سال نیست. طی هفتههای اخیر بازارهای ارز و سکه بار دیگر در مسیر صعود قرار گرفتند و از سکون طولانیمدت خود فاصله گرفتند.

بورس؛ بهترین گزینه سرمایهگذاری؟

تصویر بزرگ معاملات در روزهای اخیر نشان میدهد که بورس بار دیگر در نگاه عموم به گزینهای جذاب بدل شده است. اما پاسخ به این مساله که آیا بازار سهام بار دیگر مقصد اول سرمایهگذاری در کشور است، به بداهت ماههای نخست سال نیست. طی هفتههای اخیر بازارهای ارز و سکه بار دیگر در مسیر صعود قرار گرفتند و از سکون طولانیمدت خود فاصله گرفتند.

هیجانات مربوط به اصلاح قیمت بنزین با برخی باورهای عام در رابطه با میزان اثر افزایش قیمت این سوخت در ایجاد تورم به هم تنید و نرخ دلار را در مسیر صعود دوباره قرار داد. تحرکات نرخ ارز نیز به نوبه خود انگیزههای صعودی در بورس را تقویت کرد. با وجود این، میزان پیشروی این بازارها در مسیر صعودی همسان نبوده است.

از ۲۵ آبان تا روز گذشته نرخ دلار در بازار آزاد رشد ۷/ ۵ درصدی را تجربه کرده و شاخص کل بورس در همین مدت بازدهی ۵/ ۲ درصدی را بهثبت رسانده است. شروع تحرکات دوباره در بازار ارز سبب میشود تا معرفی مقصد اصلی سرمایهگذاری در هفتههای اخیر چندان آسان نباشد. با این وجود باید تاکید کرد چشمانداز صعود کوتاهمدت در بازار ارز چندان مورد تایید بازیگران این بازار نیست.

برخی تحلیلهای نموداری سطوح فعلی نرخ این ارز را در نزدیکی مقاومتهای کوتاهمدت عنوان میکنند و در عین حال متغیرهای اقتصادی دقیق و جدیتری برای عبور دادن نرخ دلار از این سطوح لازم است. در عین حال نقش بازارساز ارزی را در تحولات این بازار نمیتوان نادیده گرفت. بهعنوان مثال کاهش محسوس نرخ دلار از سطح ۱۲۶۰۰ تا ۱۲۱۰۰ تومان (در هفته گذشته) تنها طی یک روز و در پی عرضه پرقدرت بازارساز ارزی رقم خورد.

به علاوه باید در نظر داشت مساله نقدشوندگی در بازار ارز نسبت به بازار سهام با پیچیدگیهای به مراتب بیشتری همراه است. با در نظر گرفتن اثر صعود دلار بر بورس، میتوان نتیجه گرفت که بورس تهران جذابیتهای متعددی برای فراخوانی سرمایههای خرد دارد.

در کنار این موارد باید در نظر داشت که بورس تهران پس از صعود ۸۳ درصدی شاخص کل از ابتدای سال، زمانی که تردیدها نسبت به ادامه روند این بازار به اوج رسیده بود و بسیاری از کارشناسان نسبت بهوجود حباب در قیمتها هشدار میدادند، بازگشت ۹ درصدی را از سقف تاریخی تجربه کرد و این اصلاح نیز در کمتر از دو هفته با قرارگیری نماگر اصلی بازار در یک محدوده تعادلی همراه بود. بسیاری از نمادهای بازار که در این مدت ریزشهای قابلتوجه قیمت را تجربه کرده بودند در مدت کوتاهی به سطوح قبلی قیمتها بازگشتند.

در کنار این موارد باید در نظر داشت که بورس تهران پس از صعود ۸۳ درصدی شاخص کل از ابتدای سال، زمانی که تردیدها نسبت به ادامه روند این بازار به اوج رسیده بود و بسیاری از کارشناسان نسبت بهوجود حباب در قیمتها هشدار میدادند، بازگشت ۹ درصدی را از سقف تاریخی تجربه کرد و این اصلاح نیز در کمتر از دو هفته با قرارگیری نماگر اصلی بازار در یک محدوده تعادلی همراه بود. بسیاری از نمادهای بازار که در این مدت ریزشهای قابلتوجه قیمت را تجربه کرده بودند در مدت کوتاهی به سطوح قبلی قیمتها بازگشتند.

در عین حال کمواکنشی بورس به اتفاقات غیراقتصادی نیز مزید بر علت شد تا انگیزهها برای بازگشت سرمایههای خرد به این بازار تقویت شود. با وجود این آنچه در معاملات روز گذشته و همینطور روزهای قبل از آن مشخصا بهچشم میآید اوجگیری دوباره انتظارات تورمی فعالان بورسی است. عقبگرد دولت از اجرای برخی سیاستهای مورد انتظار که میتواند در کاستن از کسری بودجه سال آینده اثر قابلملاحظهای داشته باشد، بار دیگر انتظارات تورمی را بالا برده و همین مساله پیشران قیمتها در فضای عمومی بازار بوده است.

سناریوهای صعود سهام کدامند؟

مسیری که بورس تهران برای عبور از محدوده تعادلی انتخاب کرد با تاکید دوباره بر نمادهایی رقم خورد که در جذب سرمایههای خرد با بهانههای حداقلی همراهند. مشابه با ماههای اخیر بازیگران خرد در تلاشند تا از زمین بازی بزرگان بازار، بهخصوص در نمادهای بزرگ کالایی، فاصله بگیرند و در این بین روند قیمت اخیر نمادهای کوچکتر نقش بسزایی در ترغیب معاملهگران به حضور در سویه تقاضا دارد.

سناریوهای صعود سهام کدامند؟

مسیری که بورس تهران برای عبور از محدوده تعادلی انتخاب کرد با تاکید دوباره بر نمادهایی رقم خورد که در جذب سرمایههای خرد با بهانههای حداقلی همراهند. مشابه با ماههای اخیر بازیگران خرد در تلاشند تا از زمین بازی بزرگان بازار، بهخصوص در نمادهای بزرگ کالایی، فاصله بگیرند و در این بین روند قیمت اخیر نمادهای کوچکتر نقش بسزایی در ترغیب معاملهگران به حضور در سویه تقاضا دارد.

تا آنجا که در برخی گروههای سهامی رد پایی از تحلیل ارزندگی سهام به چشم نمیخورد. در ادامه در رابطه با این دسته از معاملات بیشتر توضیح داده میشود. در این بین انگیزههای جدیتر صعود سهام را باید در انتظارات تورمی، تغییرات نرخ دلار و رویه بازار جهانی جستوجو کرد. در صورتی که هر کدام از این متغیرها مسیر صعود را در پیش بگیرند میتوان انتظار داشت که بورس تهران سقفهای قبلی را با سهولت بیشتری پشت سر بگذارد.

در رابطه با سناریوی مرتبط با نرخ ارز و تورم، جزئیات بودجه دولت به شدت حائز اهمیت است. بنا به انتظارات قبلی قرار است تا ابتدای هفته آینده این جزئیات منتشر شود و به این ترتیب بورس تهران یکی از حساسترین مقاطع زمانی را پیش رو دارد. در رابطه با بازار جهانی، روند مذاکرات تجاری همچنان پیچیده به نظر میرسد و بر این اساس نظارهگری و در پیش گرفتن رویکرد محافظهکارانه میتواند جنبه اطمینان بیشتری را به همراه داشته باشد.

در سوی مقابل، پیشروی بورس بدون تکیه بر این متغیرها و تنها بر اساس هیجانات ناشی از اوجگیری جریان نقدینگی میتواند نگرانیها از اصلاح ناگهانی قیمتها را تشدید کند و گریز بازیگران خرد و تازهوارد را در پی داشته باشد. بر این اساس باید به راههایی اندیشید که بورس را به مقصدی پایدار برای سرمایهگذاری تبدیل میکند.

راهحل رونق پایدار سهام چیست؟

وضعیت کنونی و رشدهای مداوم قیمتی در ماههای اخیر وضعیت را در برخی گروهها به سطح هشدار نزدیک کرده است و در چنین شرایطی اگر نهاد ناظر از ابزاری که در اختیار دارد استفاده نکند آسیب سنگینی به بدنه بورس تهران وارد خواهد شد. تقریبا برای سهام هر شرکتی میتوان روایتی ساخت تا آن را ارزنده نشان داد. اما برخی گروههای سهام را باید از این قاعده مستثنی دانست.

راهحل رونق پایدار سهام چیست؟

وضعیت کنونی و رشدهای مداوم قیمتی در ماههای اخیر وضعیت را در برخی گروهها به سطح هشدار نزدیک کرده است و در چنین شرایطی اگر نهاد ناظر از ابزاری که در اختیار دارد استفاده نکند آسیب سنگینی به بدنه بورس تهران وارد خواهد شد. تقریبا برای سهام هر شرکتی میتوان روایتی ساخت تا آن را ارزنده نشان داد. اما برخی گروههای سهام را باید از این قاعده مستثنی دانست.

برای مثال شرکتهای سرمایهگذاری از جمله نمادهایی هستند که بهواسطه داراییهای خود، که عمدتا به سهام معطوف است، ارزشگذاری میشوند. روایتهای رویایی برای داغ کردن سهام شرکتهای سرمایهگذاری که در بورس، فرابورس و بازار پایه وجود دارند در مسیر منطقی تنها بهواسطه رشد ارزش پرتفو امکانپذیر است. اما در بازار سهام کشورمان وضعیت نگرانکنندهای شکل گرفته است که نشان از عدم آگاهی اولیه نسبت به ارزشگذاری حتی برای این دسته از شرکتها دارد.

در این بین میتوان به برخی شرکتهای سرمایهگذاری سهامی اشاره کرد که اختلاف فاحشی با ارزش ذاتی پیدا کردهاند، اما خریداران سهام هیچ توجهی به این موضوع ندارند.

اما همین موضوع پیامی را برای سازمان بورس در بردارد که معاملهگران تشنه کسب سود به هر وسیلهای برای رسیدن به این مقصود چنگ میزنند بدون آنکه به آگاهی از معاملات سهام بهایی بدهند. این وضعیت ترسناک میتواند سهام شرکتها را به منطقه حباب ببرد و در یک لحظه نیز احتمال چرخش معاملات وجود خواهد داشت.

اما همین موضوع پیامی را برای سازمان بورس در بردارد که معاملهگران تشنه کسب سود به هر وسیلهای برای رسیدن به این مقصود چنگ میزنند بدون آنکه به آگاهی از معاملات سهام بهایی بدهند. این وضعیت ترسناک میتواند سهام شرکتها را به منطقه حباب ببرد و در یک لحظه نیز احتمال چرخش معاملات وجود خواهد داشت.

همانطور که اشاره شد عطش سودآوری است که معاملهگران را از توجه به واقعیتها غافل ساخته است؛ اما در شرایطی که امکان کسب سود از نزول سهام نیز وجود داشته باشد خود بازار در جهت تعدیل انتظارات برمیآید. در این شرایط روایتهای واقعی نیز درخصوص عدم ارزندگی سهام مطرح میشود. با وجود اینکه لزوم راهاندازی فروش استقراضی بر کسی پوشیده نیست، اما علت تعلل سازمان بورس درخصوص راهاندازی این ابزار مشخص نیست.

زمانیکه سهام یک شرکت سرمایهگذاری که به راحتی قابل ارزشگذاری و تحلیل است تا به این حد وارد محدوده حباب قیمتی میشود، باید درخصوص سایر شرکتها هراس مضاعفی داشت. در چنین شرایطی تنها باید مکانیزمی مانند فروش استقراضی و دوطرفه کردن بازار از سوی مقام ناظر فعال شود تا علاوه بر کنترل هیجان در معاملات سهام، امکان رونق پایدار فراهم شود.

زمانیکه امکان کسب سود از نزول سهام وجود داشته باشد فضای تحلیلی در بازار سهام تقویت میشود و با توجه به دوطرفه شدن بازار میتوان به رونق پایدار آن امیدوار بود.

۰