بورس رکورددار میماند؟

در سال گذشته با توجه به نرخ تورم ۳۴ درصدی، بازده واقعی بورس به ۱۳۵ درصد محدود شد، اما همچنان رکورد را در دست داشت. اما نسبت ارزش به حجم معاملات در سطح منطقی ۴/ ۴ هزار ریال قرار گرفت تا رشد بورس در سال بعد از آن تضمین شود.

کد خبر :

۸۳۴۵۴

بازدید :

۵۲۵۵

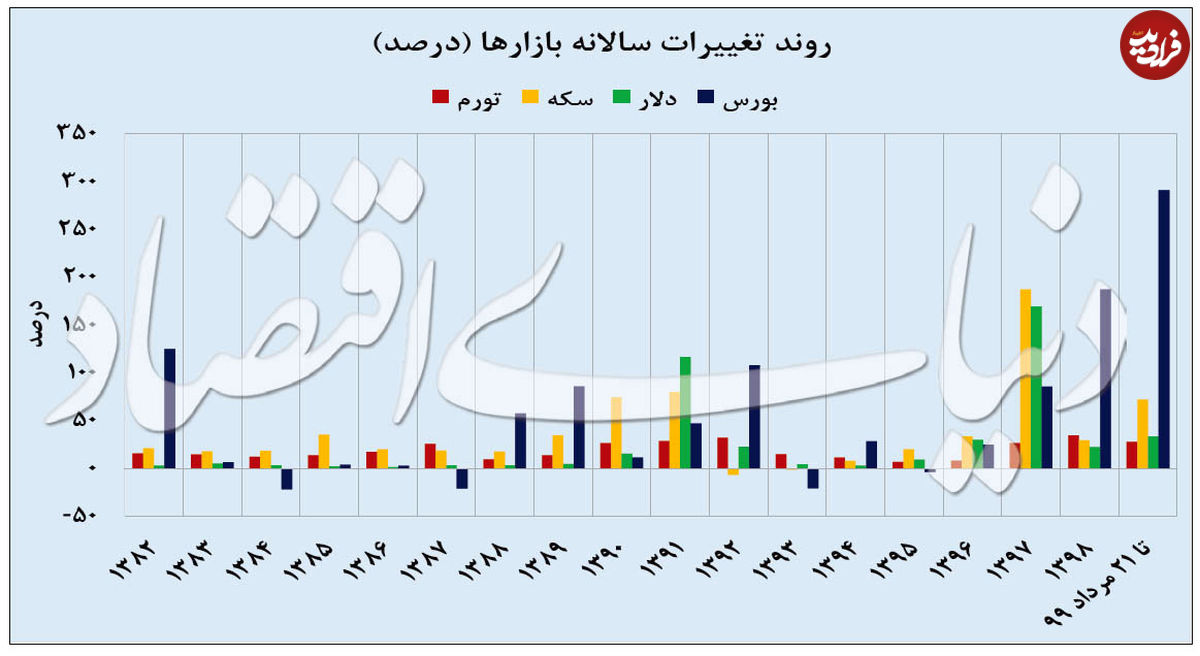

در دورهای که بورس سطوح دو میلیونی را فتح کرده، دلار در کانال ۲۰ هزار تومانی نوسان میکند و هر سکه بیش از ۱۰ میلیون تومان معامله میشود، شاید اعداد و ارقام مربوط به ۱۶ سال پیش شوخی به نظر برسد. جایی که همه ارقام چند هزار درصد رشد کردهاند و قصد توقف نیز ندارند.

در سال جاری نیز همزمان با رشد بیش از ۳۰۰ درصدی شاخص بازار سهام، وضعیت فعلی و روند آتی بورس برای فعالان بازارهای سرمایهگذاری بسیار پراهمیت است.

رکورددارترین بورسها

تا قبل از سال ۹۸، بیشترین بازده واقعی (با احتساب تورم) از آن معاملات سهام در سال ۸۲ بود. زمانی که یکی از بزرگترین حبابهای بورس تهران رخ داد؛ اگرچه در آن سال، شاخص کل توانست رکورد ۱۲۵درصدی بازده اسمی را به ثبت برساند و با احتساب تورم نیز بازده واقعی بورس ۸۲ به ۹۷ درصد میرسید.

تجربیات گذشته نشان میدهد عموما بازده در بازارهای سرمایهگذاری کمی بیش از تورم است. در این میان معمولا هرچه ریسک سرمایهگذاری در بازارهای سرمایهگذاری بیشتر باشد انتظار از بازده احتمالی نیز بالاتر است. حال با در نظر گرفتن وضعیت بازارها در سال ۸۲ مشاهده میشود بهرغم ثبات نسبی قیمت دلار و رشد معقول سکه، بورس ۸ برابر نرخ تورم بازده داده که هیچ پایه و اساس معقولی نداشته است.

در آن سال نسبت ارزش به حجم معاملات ۵/ ۸ هزار ریال بود که در واقع میانگین قیمت سهام در آن دوره را نشان میداد. این نسبت قبل از سال جاری، رکورد قیمت سهام به شمار میرود و نشان میدهد حتی حجم اندکی از معاملات در این سال ارزش بسیار زیادی داشته در حالی که میانگین تاریخی این نسبت در بورس تهران بین ۳ تا ۵ هزار ریال است. رکورد بعدی رشد شاخص (قبل از سال ۹۸) مربوط به معاملات سال ۹۲ بود.

در آن سال شاخص کل سهام با بازده اسمی ۱۰۸ درصد همراه شد، اما وجود تورم ۳۲ درصدی (که حتی در اوایل سال تورم نقطه به نقطه ۴۵ درصدی نیز به ثبت رسیده بود) باعث شد میزان بازده واقعی شاخص سهام به ۷۴ درصد محدود شود.

به این مساله میتوان عقب ماندن بازارهای موازی نظیر سکه و ارز از تورم را نیز اضافه کرد که به ورود نقدینگی این بازارها به بورس منجر شد. در سال ۹۲ نسبت ارزش به حجم معاملات به ۵ هزار ریال رسید. هر چند دو سال ۸۲ و ۹۲ تفاوتهای زیادی با هم دارند و قابل قیاس نیستند، اما نکته مشترک هر دو سال، افت شاخص سهام (بازده واقعی) در سال بعد از آن بود. اما برسیم به معاملات دو سال اخیر بورس تهران؛ جایی که با ثبت بازده اسمی ۱۸۷درصد در بورس ۹۸، رکوردی جدیدتر به ثبت رسید.

در سال گذشته با توجه به نرخ تورم ۳۴ درصدی، بازده واقعی بورس به ۱۳۵ درصد محدود شد، اما همچنان رکورد را در دست داشت. اما نسبت ارزش به حجم معاملات در سطح منطقی ۴/ ۴ هزار ریال قرار گرفت تا رشد بورس در سال بعد از آن تضمین شود.

این مهم سبب شد تا در ثلث ابتدایی سال ۹۹، این نماگر رشدی افزون بر ۳۰۰ درصد را ثبت کند و با احتساب تورم ۲۸ درصدی (پایان خرداد ۹۹)، بازده واقعی ۲۷۷ درصدی شاخص کل نیز رکورددار تاریخی بازار سهام شود. با وجود این نکته قابل توجه و البته اعجاب انگیز در معاملات سال جاری رسیدن نسبت ارزش به حجم معاملات به عدد ۴/ ۱۳ هزار ریال است که پیش از این نظیری برای آن نمیتوان یافت.

افزایش اقبال به بازار سهام

فارغ از میزان رشد قیمت سهام در سالهای گذشته، نگاهی به روند حجم معاملات در سالهای اخیر از افزایش قابل توجه اقبال صاحبان نقدینگی به بازار سهام حکایت دارد. حجم معاملات سهام در ۱۶ سال گذشته با رشد ۱۰هزار و ۵۰۰ درصدی همراه شده است.

افزایش اقبال به بازار سهام

فارغ از میزان رشد قیمت سهام در سالهای گذشته، نگاهی به روند حجم معاملات در سالهای اخیر از افزایش قابل توجه اقبال صاحبان نقدینگی به بازار سهام حکایت دارد. حجم معاملات سهام در ۱۶ سال گذشته با رشد ۱۰هزار و ۵۰۰ درصدی همراه شده است.

با وجود افت و خیز قیمت سهام در این سالها، اما حجم دادوستدها همواره رو به افزایش بوده است. این متغیر از سال ۸۷ به بعد یعنی پس از تصویب و اجرای سیاستهای کلی اصل ۴۴ قانون اساسی، شاهد عمومی شدن بازار سهام بودیم.

این مهم در ۵ ماه سپری شده از سال ۹۹ به ۴۸۰ میلیارد سهم نیز افزایش یافته است و شاهد ارزش بازار ۳۵۰ میلیارددلاری، تنها در بورس تهران، هستیم. در این میان متغیرهای کلان اقتصادی نیز همچنان به نفع بازار سهام عمل میکنند. با این حال ریسک هسته معاملات و البته تصمیمات خلقالساعه و غیرکارشناسی مقام سیاستگذار مهمترین ریسکی است که بازار سهام را تهدید میکند و در دورهای که قیمت سهام بسیاری از بنگاههای اقتصادی از ارزش ذاتی خود فاصله گرفته است میتواند خطرناک ظاهر شود.

نمونه واضح آن پا پس کشیدن وزارتخانههای اقتصاد و نفت و البته سازمان خصوصیسازی و منتفی شدن عرضه دارا دوم بود که سبب شد تا شاخص سهام در روز معاملاتی بعد از آن، افت ۳ درصدی را ثبت کند که بیشترین میزان کاهش شاخص سهام در ۵/ ۲ ماه اخیر محسوب میشد و در صورت ادامه بیاعتمادی صاحبان نقدینگی را به دنبال خواهد داشت.

در این شرایط پولهای خروجی از بازار سهام، بازارهای سفتهبازانه را در پیش خواهند گرفت که ارمغانی جز افزایش تورم به دنبال نخواهد داشت.

۰