«زلزله وزنی» در سبد اجارهبهای مسکن؟

کاهش نرخ سود بانکی باعث «زلزله وزنی» در سبد اجارهبهای مسکن و تحمیل فشار «اجاره ماهانه» بر مستاجران متقاضی «رهن کامل» شده؛ اما این تهدید در حال اعمال، فرصت سنتشکنی از فرمول تعیین اجارهبها را بهوجود آورده است. حسین عبده تبریزی، با بیان اینکه فرمول «30هزار تومان اجاره ماهانه در ازای تبدیل یک میلیون تومان رهن» با وضع موجود نرخ سود و بازدهی نسبی بازارها دیگر قابل استفاده نیست، پیشبینی کرد: نرخ 36 درصد سالانه برای تبدیل رهن به اجاره، بهزودی توسط بازار تعدیل میشود.

موج تخریبی «کاهش نرخ سود سپرده بانکی» در بازار اجاره مسکن، به شکل «زلزله ناگهانی در وزنهای رهن و اجاره ماهانه» ظاهر شده و تضعیف شدید قدرت پرداخت مستاجران در فصل جاری را به همراه داشته است، اما در صورت اجماع سهضلع اصلی بازار اجارهنشینی بر دو نوع اصلاحات اساسی، ضربه کنونی سود بانکی در میانمدت میتواند به فرصت دو طرفه هم برای موجران و هم برای مستاجران تبدیل شود و از فشار آن بکاهد.

تنها مسیر نجات بازار اجاره مسکن از آسیب دنبالهدار نرخ سود بانکی، بازنگری در فرمول قدیمی تبدیل رهن کامل به اجاره ماهانه و تعدیل نرخ 36 درصد (نرخ مبنای تبدیل) است. این اصلاح با توجه به رابطه اقتصادی قیمت و اجاره مسکن که بهصورت طبیعی زمینه تنظیم سطح رشد اجارهبها برای رسیدن به میزان رشد سالهای اخیر قیمت را بهوجود آورده، در شرایط فعلی قابل پیادهسازی و تحقق است. سیاستگذار پولی درست در ابتدای فصل اصلی جابهجایی اجارهنشینها، بار دیگر به سرکوب نرخ سود سپرده اقدام کرد و بدون توجه به رقابتی که بانکها در پرداخت سود سپرده در فاصله نرخ 15 تا 18 درصد آغاز کرده بودند، سقف نرخ سود را برای همه بانکها به 15 درصد کاهش داد.

این اقدام مطابق پیشبینیهای کارشناسی و هشدارهای مکرر «دنیای اقتصاد» بلافاصله اثر منفی محسوس در بازار اجاره مسکن گذاشت و باعث شد موجران که پیشتر منافع اقتصادی اجارهداری را به شکل دریافت رهن کامل و سپردهگذاری آن در بانک، برای خود تامین میکردند، از ابتدای تابستان به دریافت اجاره ماهانه بیشتر و پولپیش کمتر روآورده و زیان ناشی از کاهش نرخ سود بانکی را از طریق دستکاری وزنها در سبد رهنواجاره، به اجارهنشینها تحمیل کنند.

شاید اگر کاهش دستوری نرخ سود در فصول دیگر سال اتفاق میافتاد، خسارت ناشی از آن در بازار اجاره، با شدت کمتر و بهصورت تدریجی، نمایان میشد اما هماکنون با نایاب شدن فایل رهن کامل، تبعات آنی آن مشهود است. تابستان امسال بهعنوان فصلی که عمده قراردادهای اجاره سالانه، در آن سررسید میشود، یکی از آرامترین دورهها به لحاظ میزان تغییر متوسط اجارهبهای مسکن محسوب میشود.

متوسط اجارهبها، به مراتب کمتر از نرخ تورم افزایش یافته و حتی کمتر از 10درصد نسبت به مدت مشابه سال گذشته افزایش پیدا کرده است که این یک رکورد کاهشی در رشد هزینه اجارهنشینی در پایتخت بهحساب میآید. اما بهرغم نوسان ملایم و غیرتورمی اجارهبها، تمایل موجران به دریافت اجاره ماهانه، بدترین شکل دریافت اجارهبها را برای مستاجران رقم زده است و در عمل، مزیت رشد ناچیز اجارهبها را تحتالشعاع قرار داده است.

صاحبنظران ارشد اقتصاد مسکن در شرایط فعلی و با مشاهده واقعیت بازار اجاره مسکن، تهدید در حال اعمال نرخ سود بانکی را بهعنوان فرصت برای اصلاح یک رفتار قدیمی در این بازار تلقی میکنند. در بازار اجاره مسکن، از گذشته دور تا کنون، نرخ مبنا برای تبدیل رهن به اجاره ماهانه و برعکس، نرخ 36 درصد سالانه بوده است. این نرخ که در حال حاضر هیچ تناسبی با نرخ سود و بازدهی بازارهای مختلف ندارد و حتی با سطح فعلی تورم کاهنده نیز کاملا ناسازگار و ناموزون است، براساس فرمول سنتی «هر یک میلیون تومان پولپیش معادل 30 هزار تومان اجاره ماهانه»، بین موجر، مستاجر و دلال بازار اجاره، رواج پیدا کرده و در همه این سالها، مبنای تنظیم روابط و قراردادهای اجاره مسکن بوده است.

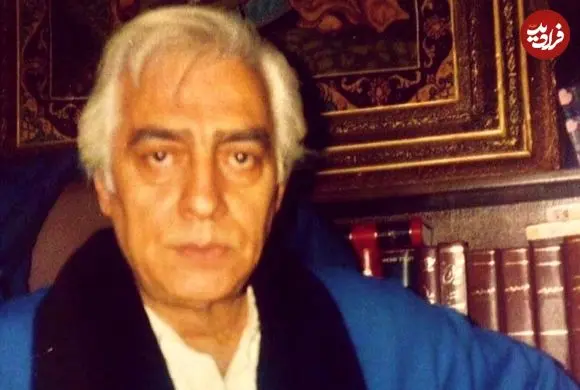

اما هم اکنون با تک رقمی شدن نرخ تورم و سطح نسبی نرخ بازدهی بازارهای مختلف از یکسو و تحمیل فشار اقتصادی ناشی از کاهش نرخ سود بانکی در بازار اجاره از سوی دیگر، پیشبینی میشود بهزودی استفاده از «فرمول سنتی تبدیل رهن و اجاره ماهانه» خاتمه یابد و عوامل بازار اجاره بر نرخ جدید به مراتب پایینتر از 36 درصد و نزدیک به نرخ سود بانکی، به اشتراک نظر و اجماع برسند. حسین عبدهتبریزی در اینباره به «دنیای اقتصاد» اعلام کرد: نرخ 3 درصد در ماه برای تبدیل پول پیش آپارتمان اجارهای به اجاره ماهانه، با وضع موجود اقتصاد مسکن و وضعیت نسبی بازارهای مختلف، قابل ادامه نیست و مبنا قرار گرفتن آن در نقل و انتقالات آتی، غیرممکن است.

حسین عبدهتبریزی، اقتصاددان، تحلیلگر بخش مسکن و مشاور مالی وزیر راه و شهرسازی با تشریح کامل «بازار مسکن پس از کاهش نرخ سود» و توضیح درباره اثرپذیری خریدار، مستاجر و سازنده مسکن از این اتفاق به «دنیای اقتصاد» گفت: در طول همه سالهای گذشته چون که میزان نوسان و رشد مثبت قیمت مسکن، به مراتب بیشاز نوسانات و نرخ رشد اجارهبها بوده، فعالان بازار اجاره، کمتر به رابطه اقتصادی بین قیمت و اجارهبها توجه داشتند. این در حالی است که اجارهبها، یک جریان نقدی است که تنزیل آن در نهایت به ارزش ملکی آپارتمان اجارهای منتهی میشود، بنابراین بین قیمت مسکن و اجارهبها، نسبت و رابطه مشخصی حاکم است. برمبنای همین رابطه است که اگر قیمت مسکن از حد معمول افزایش یابد و نسبت قیمت به اجاره از دامنه طبیعیاش خارج شود، وجود «حباب» در قیمت مشخص میشود.

حسین عبدهتبریزی با این مقدمه، تصریح کرد: در سالهای اخیر میزان رشد قیمت مسکن، بیشتر از اجارهبها بود و از آنجا که سطح نوسانی قیمت مسکن دستکم در سال 94 ثابت شد، انتظار میرود نسبت از دست رفته قیمت مسکن به اجارهبها، از طریق تغییر در تورم اجاره تنظیم شود. ضمن آنکه، در گذشته، جذابیت عایدی سرمایه ملک -رشد سالانه قیمت مسکن- مانع از توجه به عایدی نقدی آپارتمان اجارهای از طرف موجران شده بود، اما در شرایط فعلی، توجه موجران به اجارهبها میتواند به اصلاح رابطه قیمت مسکن و اجارهبها منجر شود و همزمان با این اصلاح نوع اول، کاهش نرخ تبدیل رهن و اجاره بهعنوان دومین اصلاح اساسی مورد نیاز بازار اجاره مسکن نیز محقق شود.

عبدهتبریزی در گفتوگو با «دنیای اقتصاد» درباره عوامل موثر بر اجاره و قیمت مسکن گفت: آنچه بر ميزان كرايه مسكن یا ارزش آن تاثير ميگذارد، عمدتا چهار عامل است: تغييرات جمعيتي (demography)، نرخ بهره، وضعيت عمومي اقتصاد و سياستهاي دولت. در مورد اوضاع عمومي اقتصاد نيز بايد گفت كه سلامت كل اقتصاد، رشد درآمد ناخالص داخلي، موقعيت مناسب اشتغال و توليد، بر بازار املاك و مستغلات تاثير جدي دارد. اگر اوضاع اقتصادي نامناسب باشد، باز املاك و مستغلات نيز موقعيت بدي خواهد داشت. بعضي از املاك نسبت به وضع اقتصاد حساسيت بيشتري دارند؛ مثلا هتل نسبت به وضع عمومي اقتصاد بسيار حساس است. در مقابل، اجاره واحدهاي اداري چون قراردادهاي بلندمدتتر دارد، نسبت به اوضاع اقتصادي، كمتر حساس است. در شرايط تعادلي قيمتها، هر چه نرخ پايين ميرود، هزينه خريد كاهش مييابد؛ تقاضا بالا ميرود و قيمت املاك و مستغلات افزايش مييابد. برعكس در شرايط عادي، اگر نرخ سود بانكي افزايش يابد، هزينه خريد بالا ميرود، تقاضا و به تبع آن قيمت كاهش مييابد. البته، در شرايط فعلي، قيمتهاي املاك و مستغلات در ايران تعادلي نيست و حباب قيمتي در برخی املاک

(لوکسها)، هنوز كاملا تخليه نشده است. از اينرو، ارتباطهاي مورد اشاره، به شكلي كه گفته شد در اقتصاد ايران كار نميكند.

این اقتصاددان با دفاع از ضرورت کاهش غیردستوری نرخ سود بانکی گفت: نظريه رشد میگوید كه رشد اقتصادي تابع تقاضاي سرمايهگذاري است و سرمایهگذاری مبتنی بر تقاضا است که اشتغال را فراهم میآورد. امروز بيكاري به بلاي خانمانسوز اقتصاد ايران بدل شده است بنابراین كاهش نرخ بهره مهمترين گام در اين مسير است.

عبده تبریزی در عین حال با تاکید بر اینکه تغییر نرخ سود بانکی بهصورت مستقیم بر اجاره مسکن تاثیر ندارد، درباره آنچه در حال حاضر «فشار سود بانکی بر اجارهنشینها» عنوان میشود، اعلام کرد: بهطور تاريخي اجاره معمولا با تورم افزايش مييابد و افزايش نرخ بهره بهطور مستقيم بر اجاره تاثير ندارد. در حال حاضر هر چند كاهش نرخ سود بانكي ميتواند باعث رونق نسبي بازار شود، چون اخذ تسهيلات رهني سادهتر ميشود، قراردادها طولانيمدتتر ميشود و توان خريد افزايش مييابد اما در مورد مسكن و اجاره، عدهاي اخيرا طرح موضوع ميكنند كه چون بخشي از مبلغ اجارهبها بهصورت وديعه پرداخت ميشود، با كاهش نرخ سود بانكي، مالكان تلاش ميكنند سود كمتري را كه روي وديعه دريافت ميكنند، با اجاره بالاتر جبران كنند. چنين بحثي فرض ميكند در ميانمدت و بلندمدت مالكان ميتوانند اجارهها را بالا نگه دارند. البته، چنين نيست. وقتي نرخ سود بانكي كاهش مييابد، تمام نرخهاي بازده و از جمله اجاره در ميانمدت و بلندمدت كاهش مييابد. بدون شک با كاهش نرخ سود بانكي، اجاره در ايران نيز كاهش خواهد يافت. صاحبخانهها به عوض دريافت «وديعه» بیشتر ترجيح ميدهند

«اجاره» بگيرند. اين تغيير قابلفهم است و از چسبندگي قيمتها ناشي ميشود. اما بيشك در بلندمدت با كاهش نرخ سود، اجارهها بايد كاهش يابد. به علاوه، كاهش نرخ سود بانكي افزايش حجم معاملات را به همراه خواهد داشت. با كاهش نرخ سود، قراردادهاي اجاره نيز بلندمدتتر خواهد شد. البته، از آنجا كه با كاهش نرخ سود (كه نسبت به تورم، سود واقعي قابلملاحظهاي تلقي ميشد) امكانات مستاجران محدود ميشود، آنان براي پرداخت اجاره (تا زمان كاهش اجارهها) مشكل بیشتري احساس ميكنند.

مشاور مالی وزیر راه و شهرسازی با اشاره به اینکه تاریخ انقضای فرمول سنتی تبدیل رهن به اجاره ماهانه رسیده است و واقعیت بازار مسکن نشاندهنده سررسید شدن تاریخ مصرف نرخ تبدیل 36 درصد در بازار اجاره است، گفت: در شرايط كنوني با كاهش نرخ سود بانكي بيشك موجران ترجيح ميدهند به جاي وديعه بیشتر، اجاره بیشتر دريافت كنند. اما اين به معني افزايش نرخ اجاره مسكن نيست، بلكه به معناي تبديل مبلغ وديعه مسكن به اجارهبها است. يعني موجران تمام مبلغ وديعه را با نرخ بالاي بهره (كه از گذشته به ياد دارند و تا 3 درصد در ماه بود) به اجاره تبديل و آن را از مستاجر طلب ميكنند. در حالي كه در محاسبه بايد تجديدنظر كنند و تبديل وديعه با نرخ 3 درصد در ماه به اجاره، ناممكن است.

6 علت عقبماندگی تورم اجاره از تورم مسکن

حسین عبدهتبریزی در ادامه گفتوگو، از نوعی «بیشارزش» در قیمت مسکن در مقایسه با ارزش اجارهای آپارتمانها در تهران خبر داد و گفت: تورم قيمتي مسكن به مراتب داراي نوسان (تلاطم) بیشتري از نرخهاي اجاره است. اين را با بررسي آمار ايران نيز ميشود تاييد كرد و در مطالعات بسياري نشان داده شده است. پس تكرار كنم كه در سالهاي اخير، متوسط تورم اجاره سالانه كمتر از 20 درصد بود، در حالي كه قيمت مسكن در اوج افزايش در سال 86 به 60 درصد، در سال 82 به 200 درصد و در كاهش حتي به 10- درصد و بهطور متوسط به 35 درصد رسيده است. در فاصله سالهاي 1994 تا بحران 2007 هم در آمريكا چنين وضعي را شاهد بودهايم. قيمت مسكن 70 درصد افزايش يافت، در حالي كه اجارهها بهطور متوسط حدود 35 درصد افزايش يافت. نتيجه منطقي كه از اين وضع گرفته شد آن بود كه ارزش واحدهاي مسكن بيشارزشيابي شده و حباب دارد. اگر بهطور تاريخي قيمت مسكن با شدت بيشتري از نرخ اجاره افزايش يافته باشد، در آن صورت بايد انتظار داشت كه براي مدتي (كه اكنون حداقل چهار سال آن سپري شده است) با سكون قيمتها، اجاره به افزايش خود ادامه دهد. نسبت اجاره به قيمت كه در گذشته به دليل

افزايش عايدي سرمايهاي (بالارفتن قيمت ملك) بسيار نازل بوده، حالا كه عايدي سرمايهاي (نرخ بالا رفتن ارزش ملك) كاهش يافته، اين نسبت افزايش خواهد يافت.

وی درباره ریشه رابطه قیمت مسکن و اجارهبها گفت: اجاره خود عامل تعيينكنندهاي در ارزش ملك است؛ مبلغ اجاره آن جريان نقدي است كه تنزيل ميكنيم و به ارزش ملك ميرسيم، بنابراين نرخ اجاره نبايد خيلي با ارزش ملك بيارتباط باشد. بنده با همین استدلال، در سالهای اخیر، عنقریب بودن ریزش قیمت املاک تجاری را پیشبینی میکردم. چرا در 10 سال اخير گفتهام كه ارزش واقعي (يعني با لحاظ تورم) املاك تجاري كاهش خواهد يافت. چون ميديدم كه كاسبي مستاجران واحدهاي تجاري اجازه نميدهد آن اجارههاي بالا را پرداخت كنند. وقتي اجارهها (يعني جريان نقدياي كه از روي آن ارزش را حساب ميكنيم) پايين بيايد آنگاه ارزش ملك تجاري هم پايين ميآيد. نسبت اجاره به قيمت در بازار ملك شبيه نسبت سود سهام به قيمت سهام در بازار سهام است. روي اين موضوع مطالعات زيادي شده است. ما در ايران چون عايدي سرمايهاي (يعني افزايش قيمت ملك) بالا بوده (و علت آن هم تورم بوده و ارزش ملك دائما بالا ميرفته)، به اجاره در محاسبات توجه نداشتهايم. اما حالا كه تورم آرام گرفته، ميزان اجاره در محاسبه ارزش ملك مهم ميشود. اما وقتي تورم 40 درصد بود، شما به نسبت «اجاره به

ارزش» ملك توجه نداشتيد. وقتي قيمت ملك به اجاره خيلي بالاست، ديگر قيمت چندان با سرعت نميتواند بالا رود، بهويژه كه تورم هم آرام گرفته باشد. من ميتوانم به ضرس قاطع بگويم كه اجارهها و قيمت املاك به سمت هم حركت كرده و روابط بين خود را تصحيح ميكنند. يعني، اگر قيمت نسبت به اجاره بالاست، خوب اين رابطه بايد اصلاح شود و بنابراين ميتوانيم پيشبيني كنيم كه در آينده نرخ رشد «ارزش» كندتر از نرخ رشد «اجاره» خواهد بود. در واقع به دنبال دورههايي كه قيمت مسكن نسبت به اجاره بالاست، دورههايي ميآيد كه رشد واقعي اجاره از وضعيتي معمول شديدتر تغيير ميكند و رشد واقعي قيمت مسكن آرامتر از رشد معمول خواهد بود.

عبده تبریزی تصریح کرد: در سالهای اخیر، تورم مسکن به 6 دلیل، از تورم اجاره سبقت گرفت. اول، عايدات سرمايهاي (افزايش قيمت ملك) بالا بوده است و جبران اجاره كم را ميكرده است.دوم بهخاطر این بوده که قرارداد مستاجران بلندمدت است و نسبت به قیمت مسکن، از نوسانات تورم، اثرپذیری کمتری میگیرد. سوم، وقتي نرخ سود افزايش مييابد، نرخ اجاره در قرارداد بلافاصله افزايش نمييابد. قراردادهاي ايران به شاخص اجاره وصل نيست. برعكس، وقتي نرخ سود كاهش مييابد، موجر اين كاهش را به اجاره تسري نميدهد.

چهارم، عرضه در بازار اجاره كشش بیشتري دارد. واحدهاي اجارهاي كشش بیشتري از مسكن ملكي دارند. اگر تقاضاي بیشتري براي اجاره باشد و نرخ اجاره بالا رود، ممكن است بیشتر مالكان ترغيب شوند، مستاجر را عوض كنند یا به جاي كل واحد، اتاق به اتاق اجاره دهند. پنجم، تقاضا كشش قيمتي بيشتري براي اجاره دارد. اگر در تهران اجاره افزايش يابد، ممكن است طبقه ضعيفتر به خارج شهر بروند تا بتوانند اجاره را تحمل كنند. اجارهنشينها انعطاف بيشتري دارند و نسبت به قيمت حساسترند. اگر شما بخواهيد در منطقه خاصي از تهران خانه بخريد، تقاضاي شما احتمالا نسبت به قيمت كمكششتر است. اگر قيمت خانه بالا برود، ممكن است قيمت بالاتر را بپردازيد و به قيمت بالا بلافاصله توجه نكنيد. بهويژه در كشورهايي كه وامهاي رهني 30 ساله ميدهند، اين افزايش ظرف 30 سال توزيع ميشود و كمتر احساس ميشود. علت ششم نیز تمرکز تقاضای سرمایهای و سوداگری در بازار خرید نسبت به بازار اجاره است.

خريد مسكن بهعنوان سرمايهگذاري وجود دارد. اكنون كه نرخهاي سود پايين ميرود، احتمال اينكه افراد پول خود را از سپرده به مسكن تبديل كنند، وجود دارد. اگرچه اين باعث بالا رفتن قيمت در كوتاهمدت ميشود، اما نهايتا عرضه خانههاي اجارهاي را زياد ميكند. بنابراين، ممكن است با شرايطي مواجه باشيم كه افزايش شديد فعاليت خريد مسكن و اجاره آن، قيمتهاي مسكن را بالا برد، اما قيمتهاي اجاره را كاهش دهد. وقتي قيمتهاي مسكن نسبت به اجاره بالا باشد (يعني وقتي نسبت اجاره به ارزش ملك پايين است)، تغييرات در اجارههاي واقعي (و نه اسمي، يعني بعد از لحاظ تورم) بزرگتر از معمول خواهد بود.

مشاور مالی وزیر راه و شهرسازی، در پایان، اثر میانمدت و بلندمدت کاهش نرخ سود بانکی در بازار مسکن را در 7 بخش طبقهبندی کرد و گفت: مشكل اصلي بازار مسكن محدودبودن بازار رهن (بازار تسهيلات بلندمدت خريد مسكن) است. كاهش نرخ سود بانكي به معناي توسعه بازار رهن و رونق بخش مسكن است. حالا با كاهش نرخ سود، ديگر قراردادهاي بلندمدت معني دارد و همه بانكها كمكم حاضر خواهند شد به بخش مسكن وامهاي طولانيمدت بدهند. اين آن اتفاق مهمي است كه در ميان و بلندمدت ميافتد. وقتي نرخ سود پايين است، مردم توان بيشتري مييابند كه تسهيلات خريد مسكن دريافت كنند. يعني با نرخهاي پايين تسهيلات، خريد مسكن بیشتر در استطاعت مردم قرار ميگيرد. تعداد معاملات بیشتر ميشود و امكان رونق بازار فراهم ميشود. با افزايش تقاضا، ساختوساز نيز ممكن است به سطح سالهاي عادي برگردد. شركتهاي سازنده نيز خواهند توانست با اخذ تسهيلات ارزانقيمت كار خود را توسعه دهند. درست برعكس وضعيت اخیر كه با نرخ 22 يا 25 درصد، براي هيچ سازنده و آبادگري صرف نميكند كه از بانكها تسهيلات بگيرد و مسكن بسازد.